Es gibt Firmen, die rennen einem einfach davon. Man wartet bei Wachstumsunternehmen häufig auf einen Kursrutsch um einzusteigen, aber der lässt gerne auf sich warten. Mich halten häufig zwei Dinge vom Kauf großartiger Unternehmen ab:

- Der Kurs ist zu stark gestiegen und somit das KGV zu hoch, um zu investieren.

- Das Risiko eines Totalausfalls.

Vor kurzem bin ich auf stefansboersenblog.de auf folgenden Artikel gestoßen, der eine Idee beinhaltete, die ich großartig fand:

Er kam hier auf den Gedanken, anstatt Amazon, Facebook etc. einzeln zu kaufen, auf den Nasdaq-100 zu setzen, weil hier diese und viele ähnliche Aktien enthalten sind. Das finde ich aus vier Gründen genial:

- Man umgeht die hohe Bewertung bei einigen Einzeltiteln

- Man umgeht das Risiko von Einzeltiteln

- Man hat trotzdem einen Index, der eine gute Performance verspricht

- Der Nasdaq-100 enthält keine Finanzunternehmen

Zu 1.: Ein aktuelles KGV von 19 ist gegenüber dem S&P 500 mit rund 25 und Unternehmen wie Facebook oder Amazon eine sehr günstige Bewertung

Zu 2.: Es ist wohl selbsterklärend, dass ein replizierender iShares ETF auf 100 Aktien ein weitaus niedrigeres Risiko mit sich bringt, als ein Investment in einzelne Unternehmen.

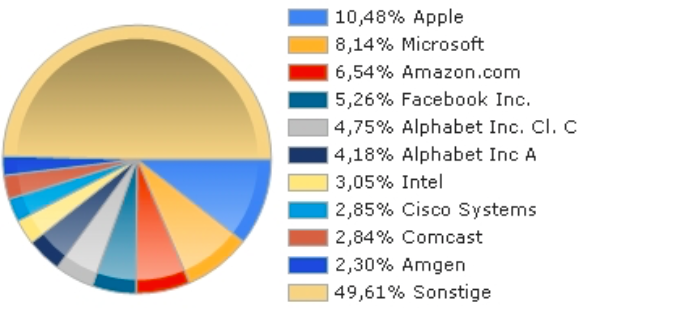

Zu 3.: Das interessante an diesem Index ist, dass die Hälfte aus sehr interessanten Firmen besteht:

Ich bin ziemlich anspruchsvoll was die Profitabilität der Unternehmen angeht, in die ich investiere und bis auf Comcast sind alle oben genannten Aktien für mich Kaufkandidaten.

Die Eigenkapitalquoten (meist locker über 30%), sowie Umsatz- & Gesamtkapitalrenditen (locker über 8%) stellen mich sehr zufrieden.

Auch die nächsten 20% des Indexes bestehen aus zahlreichen sehr interessanten Unternehmen (Werte unterscheiden sich wegen der Aktualität der Daten ein wenig):

Auch im weiteren Verlauf finde ich noch viele Unternehmen, die ich sehr interessant finde und ich kann ohne Probleme behaupten, dass mich mindestens 60-80% der enthaltenen Werte interessieren. Im Dax sucht man solche Unternehmen bis auf wenige Ausnahmen vergebens, während wir hier ein Konglomerat hochprofitabler Firmen vor uns haben.

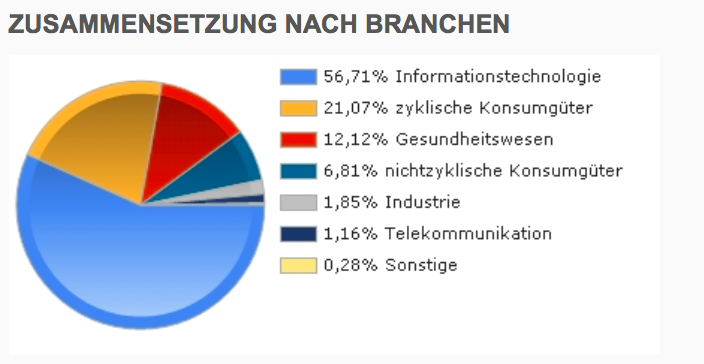

Auch die Zusammensetzung nach Branchen ist sehr interessant:

Mit rund 70% haben die Branchen Informationstechnologie und Gesundheitswesen einen riesigen Anteil. Nun können die ETF-Jünger kommen und sagen, dass es keinen Sinn macht bestimmte Branchen überzubewerten, aber das juckt mich nicht weiter. Ich möchte zu einem guten Preis in Zukunftsbranchen investiert sein, Punkt. Bevor ich mich bei Amazon und Co. im Preis verschätze, kaufe ich diesen ETF! Der Anteil zyklischer und nichtzyklischer Konsumgüter könnte in meinen Augen zwar andersherum sein, ist für mich aber nicht ausschlaggebend.

Zu 4.: Die wesentlichen weltwirtschaftlichen Risiken liegen im Anleihen-, Immobilien- und Finanzsektor. Die Exzesse im Bankensektor und die Folgen der Schulden- und Notenbankpolitik der westlichen Welt führen aus meiner Sicht eher kurz- bis mittelfristig, als langfristig in eine unabsehbar starke Krise. Ich möchte mit Banken und Versicherungen vorerst möglichst wenig am Hut haben und halte meine Allianz Aktien nur, weil es ein vergleichsweise kleiner Posten zu einem guten Preis war. Der Fairness halber muss ich noch erwähnen, dass die amerikanischen Bankinstitute sehr viel besser aufgestellt sind, als die europäischen.

Ein paar schlechte Jahre stehe ich ohne weiteres durch, da es absolut weltfremd wäre zu glauben, dass Facebook, Amazon, Mondelez, Kraft Heinz, Microsoft oder Google, nicht auch in 5 oder 10 Jahren Millionen Kunden einen Mehrwert bieten. Daher warte ich nicht auf die Krise sondern investiere auch in Zeiten wie diesen.

Dennoch: Mein Cashberg wächst und stellt im Moment rund 25% meines Portfolios dar.

Ich mag konzentriertere ETF lieber als überladene und die Verteilung gefällt mir bei diesem Index besonders! 100 Werte sind überschaubar, vor allem, wenn wenige (für mich interessante) Einzeltitel bereits 50% der Gesamtsumme ausmachen.

Wie sicher sind ETF aus meiner Sicht?

Ich bin skeptisch was die Sicherheit von synthetischen ETF angeht. Als Sicherheit Staatsanleihen… Witz! Sollte eine Krise wie 2007 kommen, die ja höchstwahrscheinlich von der Blase an den Anleihenmärkten ausgehen müsste, wären Staatsanleihen alles andere als sicher. Ich finde die ganzen Kombinationen, die sich aus der Niedrigzinspolitik der Notenbanken ergeben gruselig. Jedenfalls betrachte ich Staatsanleihen im Gegensatz zu Aktien als das unsicherere Investment. Ich möchte Unternehmensbeteiligungen, da ich diese als Inflationsschutz betrachte und Inflation is coming! Anders werden die westlichen Länder auf absehbarer Zeit nicht aus der Verschuldung kommen und nicht auf kommende Krisen reagieren können.

Bei replizierenden ETF kann die Verleihquote eine Gefahr darstellen, jedoch ist diese gerade bei Anbietern wie iShares meist überschaubar. Wir sollten uns jedoch keine Illusionen machen, neben anderen Blasen ist es nicht unwahrscheinlich, dass auch ETF ihre Zeiten erleben werden, in denen es drunter und drüber geht. Aber da die Verleihquoten meist die 10% nicht überschreiten fühle ich mich hier deutlich wohler. Was diesen Punkt angeht habe ich Bauchschmerzen bei meinem Emerging Market ETF (ein Comstage Swapper) und muss mich mittelfristig entscheiden, wie ich ihn loswerden möchte.

Nennt mich Pessimist, aber ich möchte meine Aktien möglichst sicher haben, weil ich keinerlei Vertrauen in Staatsanleihen habe. Um nichts in der Welt kommen mir welche ins Depot. Was ETF-Anbieter da treiben ist mir ein Dorn im Auge und ich werde mich in der nächsten Zeit schlau machen, wie es mit den Vor- und Nachteilen von ETF aussieht, die auf diese Praktiken verzichten. Ich möchte die Unternehmen wirklich besitzen und sie nicht verleihen! Auf die 0,05% Einsparungen, die da regelmäßig rumkommen verzichte ich gerne!

Fazit – Wie handele ich nach diesen Erkenntnissen?

Ich suche mir einen ETF auf den Nasdaq-100 und bespare ihn mit kleinen Beträgen. Sollte der Index zwischenzeitlich fallen, werde ich zwischenzeitlich auf dieselbe Art kostenfrei mit größeren Beträgen einsteigen. Welcher ETF da am besten geeignet ist muss jeder für sich entscheiden!

Sollte euch der Beitrag gefallen haben, teilt ihn gerne 🙂

Auch über andere Meinungen freue ich mich sehr!

Dies ist keine Anlageempfehlung!

Risikohinweis: Jedes Investment in Aktien ist mit Risiken behaftet. Im schlimmsten Fall droht ein Totalverlust. Engagements in den Reporten vorgestellten Aktien bergen Währungsrisiken. Alle Angaben in den Reporten stammen aus Quellen, die wir für vertrauenswürdig halten. Eine Garantie für die Richtigkeit kann jedoch nicht übernommen werden. Um Risiken abzufedern, sollten Anleger ihr Vermögen deshalb grundsätzlich streuen. Die Artikel in den Reporten stellen keine Aufforderung zum Kauf oder Verkauf eines Wertpapiers dar. Die veröffentlichten Informationen geben die Meinung der Redaktion wieder.

Alle Bilanzscreenshots sind von www.ariva.de und www.finanzen.net

Annabella

12 Jun 2017Hi Jasper,

unsere Chance könnte bald kommen.

Pingback: Was kauft man in der Krise für die maximale Rendite? - Jasper Quast

Pingback: Das war 2016 - Hallo 2017! - Jasper Quast

Stefan Meisel

10 Nov 2016Ich habe gerade gesehen, dass es bei dem letzten Link nicht um das KGV des Nasdaq-100 Index geht, sondern um das Unternehmen Nasdaq Inc.

Damit sind auch meine Werte von 2012 bis 2016 Quatsch..

Nichtsdestotrotz möchte ich in der aktuellen Markt- bzw. Konjunkturphase nicht in einen Wachstums-ETF investieren. Da kommen noch weit bessere Einstiegsmöglichkeiten in den kommenden 12 Monaten.

VG Stefan

JasperQuast

10 Nov 2016Hey Stefan,

zuerst mal danke für die Idee! Ich wäre nie darauf gekommen und fand es schön mal wieder in die ETF-Welt abzutauchen. Muss ein ETF-Depot für meinen Bruder aufbauen, weil dessen Abzocker-Lebensversicherung gekündigt wird und nun Sparpläne eingerichtet werden sollen!

iShares verrechnet laut eigenen Angaben Tagesaktuell den jetzigen Kurs mit den Gewinnen der letzten 12 Monate, daher müssen die 19 doch stimmen oder irre ich?

Das er dir zu teuer ist verstehe ich nur zu gut und die besseren Einstiegsmöglichkeiten in den nächsten Monaten sehe ich genau so. 🙂

Man müsste mal die einzelnen Kennzahlen von 70-80% der enthaltenen Titel durchgehen und einen Mittelwert berechnen, aber es wirkte auf mich, als würden die 8% Gesamtkapitalrendite und 30% Eigenkapitalquote locker erreicht werden. Für die ETF-Kosten hat man ein stark reduziertes Risiko und falls die Kennzahlen tatsächlich stimmen, könnte bei einem allgemeinen Kurssturz mein Interesse an amerikanischen Einzeltiteln gen Null tendieren. Sehr cool!

Liebe Grüße

Jasper

Stefan Meisel

10 Nov 2016Hi Jasper,

schön dass meine Idee dir einen Beitrag wert war.

Zum KGV:

Hier kommt es auf die betrachtete Zeitebene der Gewinne an. Nimmt man Schätzungen für die kommenden 4 Quartale, liegt das KGV momentan tatsächlich bei 18 bis 19.

Teilt man den aktuellen Kurs durch die Gewinne der vergangenen 4 Quartale, kommt man auf 23 bis 24.

Hier habe ich mich näher damit beschäftigt: https://stefansboersenblog.com/2016/07/17/crashkurs-kgv-berechnung/

Und hier 2 Links zum KGV des Nasdaq-100.

http://www.wsj.com/mdc/public/page/2_3021-peyield.html

https://ycharts.com/companies/NDAQ/pe_ratio

Betrachtet man das vergangenheitsorientierte KGV, war der Index in den letzten Jahren sehr viel günstiger zu haben als jetzt.

2012: 10,x

2013: 12,x

2014: 13,x

2015: 19,x

2016: 19,x

(alles Minimum-Werte)

Aktuell liegen wir, wie gesagt, bei knapp 24. Mir ist das viel zu teuer.

Schöne Grüße, Stefan

Ole Bille Petersen

10 Nov 2016Hey Jasper – Vielen Dank für einen super Beitrag. Wie ist deine Haltung zu leveraged ETF´s im Nasdaq100? Mfg

JasperQuast

10 Nov 2016Hey Ole,

danke für die lieben Worte! Von Hebelprodukten halte ich leider recht wenig, das hat für mich mehr mit Zocken zu tun als irgendwas sonst. In Situationen wie gestern früh oder beim Brexit könnte ich mir vorstellen so auf eine schnelle Erholung zu spekulieren, aber mein Geld ist mir zu schade für sowas. Das Traden überlasse ich anderen 🙂

René

10 Nov 2016Servus,

ich halte auch schon lange ein ETF auf den Nasdaq inkl. Sparplan.

Wie kommst du auf ein KGV von 19 bzw. wo steht das?

Im Factsheet von ComStage steht ein KGV von 23,57.

Aber ein super Artikel bin voll deiner Meinung!!

LG

René

JasperQuast

10 Nov 2016Hey René,

danke für dein Lob, das freut mich sehr! Hier findest du tagesaktuell KBV und KGV zumindest nach der tagesaktuellen Berechnung von iShares: https://www.ishares.com/de/individual/de/produkte/251896/ishares-nasdaq100-ucits-etf-de-fund

alfred muller

10 Nov 2016Meine Frage: Welcher ishares ETF ist den das, ausschuettend oder thesauriend, Und wie sieht es mit der steuerfreunlichkiet/haesslichkeit?

JasperQuast

10 Nov 2016Es handelt sich um diesen: https://www.ishares.com/de/individual/de/produkte/251896/ishares-nasdaq100-ucits-etf-de-fund

Domizil ist Deutschland, er ist ausschüttend und replizierend. Für mich persönlich sind alle drei Punkte genau richtig 🙂 Achja und damit natürlich steuereinfach!

Annabella

9 Nov 2016hi Jasper,

keine Chance auf Walt Disney heute und Nike und einige Andere auf meiner watchlist, sind leider nicht tief genug gefallen um zugreifen zu können.

Dein Nasdaq 100 – ETF gefällt mir, da sind wirklich viele sehr gute Firmen drin enthalten, Alles völlig unkompliziert via ETF zu haben! hätte ich so auch nicht vermutet. ETF’s bringen eine gewisse Ruhe in ein Portfolio, Einzelaktien können stark schwanken, ich habe plus/minus halb ETF’s , halb Einzelaktien.

Einziger Wermutstropfen, ich wollte eigentlich mein Depot so simpel als möglich halten, ich hab mir den Nasdaq 100 nun auf meine watchlist gesetzt, hoffe er kommt noch ein wenig nach unten, dass er thesaurierend ist stört mich nicht.

Synthetische ETF’s kauf ich grundsätzlich nicht.

Ich bin auch völlig mit Dir einig wegen der Cash-Reserve, Cash ist mir sehr wichtig, ich verzichte gerne auf ein wenig Rendite, aber wenn es zu einem Crash kommen sollte, dann möchte ich auch zugreifen können,

meine absolute Notreserve besteht in einigen Unzen Gold, die sind zwar da, aber die tauchen in keiner Bilanz auf, Staatsanleihen taugen heutzutage leider nix mehr.

liebe Grüsse

Annabella

JasperQuast

10 Nov 2016Hey Annabella,

ging mir genau so, habe auch ab und an geschaut, aber so wirklich runter wollten sie nicht 🙁

Der iShares Nasdaq schüttet aus, hat sein Domizil allerdings in Deutschland, was für dich evtl. negativ ist aber sicher gibt es ja auch entsprechende Varianten in der Schweiz 🙂

Solange man die Cashreserve nicht dauerhaft hat, sondern in Zeiten, die man als Vorbereitung auf eine Wahrscheinlich gute Niedrigpreisphase, sollte es die Rendite nicht negativ beeinflussen. 2007 bis 2013 gab es ja durchgehend gute Kaufgelegenheiten. Die letzten 12-24 Monate finde ich es etwas schwer und die volkswirtschaftliche Entwicklung lässt mich etwas zurückhaltender werden. Ich denke wir werden damit Recht behalten.

Annabella

10 Nov 2016hi Jasper, die CH-Variante ist tatsächlich thesaurierend, aber sonst praktisch identisch und Fondsdomizil Irland für mich günstiger.

https://www.ishares.com/ch/privatkunden/de/produkte/253741/ishares-nasdaq-100-ucits-etf