Zusammenfassung:

- Admiral hat einen starken Burggraben, der sich in der Kostenführerschaft und einer einzigartigen Unternehmenskultur manifestiert

- Alle Führungskräfte und Mitarbeiter sind gleichzeitig Aktionäre, weshalb ihre Motivation und Interessen mit meinen übereinstimmen → Keine Prinzipal-Agenten-Problematik

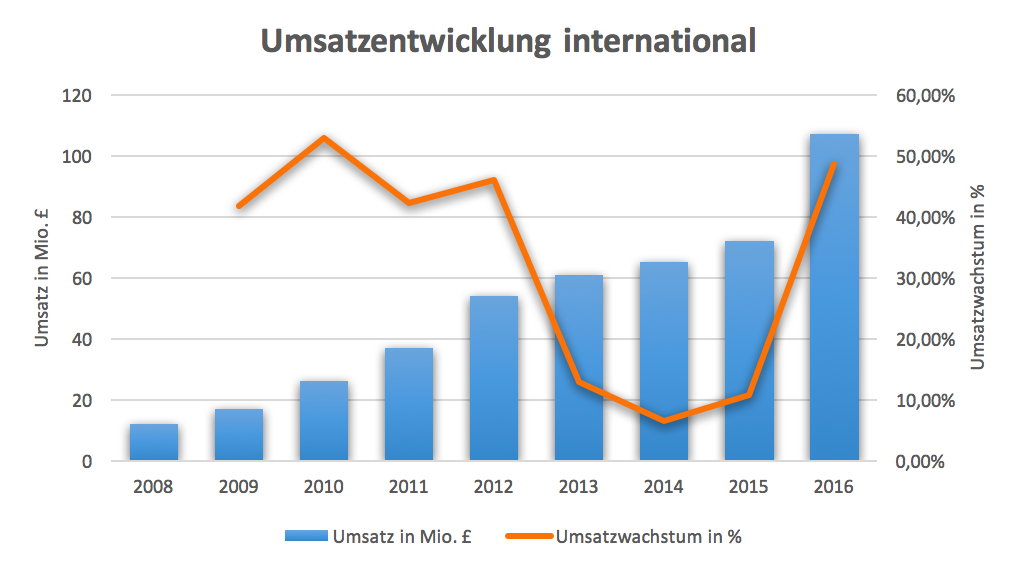

- Wesentliche Wachstumsmärkte im Ausland sind kurz davor profitabel zu werden oder bereits profitabel → Die Umsetzung klappt!

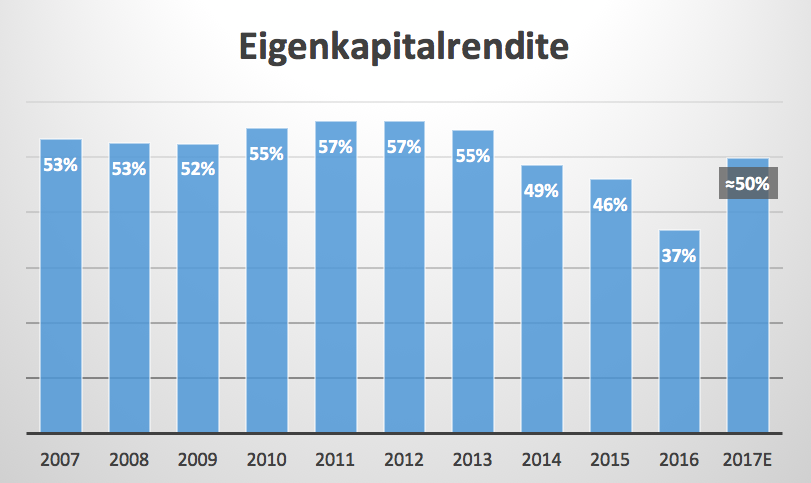

- Die Eigenkapitalrendite liegt langfristig bei >50%, während in der Versicherungswelt eher <10% die Regel sind

- Der aktuelle Preis ist für eine “Einstiegsrendite“ von 6-7% in Anbetracht der vorhandenen Wachstumschancen, stabilen Gewinne und Wettbewerbsvorteile fair

- Ich rechne mit 3-5% Wachstum, es sind also 10-12% Rendite p.a. wahrscheinlich

Bevor es losgeht, bitte ich jeden Leser, der mit meinem Blog zufrieden ist, beim Finanzblogaward für mich zu stimmen. Es dauert keine 30 Sekunden, kostet nichts und würde mich riesig freuen!

Hier klicken!

Das Unternehmen

Die Admiral Group (AG) ist ein englisches Unternehmen mit Sitz in Wales, das KFZ-Versicherungen anbietet. Wenige Minuten auf der Investor Relations Seite des Unternehmens überzeugten mich: Dieses Unternehmen macht etwas anders! Ich möchte hier nicht viel vorwegnehmen, aber es wäre unfair dieses Unternehmen als typische Versicherung abzutun. Für mich ist die AG eine moderne Version von GEICO, ein Direktversicherer, ein Disruptor und ein inspirierendes Vorbild für viele Unternehmen, was die Unternehmenskultur betrifft.

Unbestreitbar: Admiral ist ein Anbieter von Versicherungen. Allerdings sind diese kurzlaufend und daher stabil und gut prognostizierbar, auch wenn es definitiv Zyklen gibt. Probleme wie im Geschäft mit Lebensversicherungen, die Schwierigkeiten damit haben ihre Garantiezinsen im aktuellen Marktumfeld und vor allem mit den zahllosen Regulierungen und Restriktionen, zu erwirtschaften, sind für Admiral unwahrscheinlich. Kosten durch Regulierungen und Eingriffe werden relativ schnell an die Kunden weitergegeben, da man nicht über Jahrzehnte gebunden ist. Worauf möchte ich hinaus? Ich denke, man kann Admiral eher wie einen Anbieter normaler Produkte bewerten, da die Prämien gut modellierbar und stabil sind, was auch an der konservativen Risiko- und Reservierungspolitik des Unternehmens liegt.

Wie verdienen Versicherungen Geld?

Versicherungsnehmer zahlen regelmäßig Gebühren (Prämien) um versichert zu sein. Diese Prämien werden von der jeweiligen Versicherung im besten Fall so festgelegt, dass die Summe der Kundenprämien die tatsächlich anfallenden Auszahlungen für Schadensfälle, sowie Verwaltungs- und Vertriebskosten übersteigen.

Fiktives Beispiel:

Angenommen wir haben 10.000 Kunden, die jährlich je 3.000 € an uns zahlen um krankenversichert zu sein. Sagen wir, dass wir nach Steuern und den niedrigen laufenden Kosten je 2.000€ an Cash behalten. Von den 10.000 Kunden werden nun:

- 200 schwer erkranken und jeweils 50.000 € Auszahlungen erhalten

- 500 größere Operationen zu Kosten von je 10.000 € benötigen

- 5.000 je 200 € für Arztbesuche aufwenden.

- Den 20 Millionen, die wir erhalten haben stehen nun also 16 Mio. an Auszahlungen gegenüber.

Da diese Schadensfälle in der Regel recht gut prognostizierbar sind und wir die Einzahlungen regelmäßig erhalten, unabhängig davon ob ein Schadensfall für den Kunden eintritt oder nicht, können Versicherungen dieses Geld z.B. am Kapitalmarkt anlegen. Versicherungen erhalten sozusagen Fremdkapital, auf das sie keine Zinsen zahlen müssen.

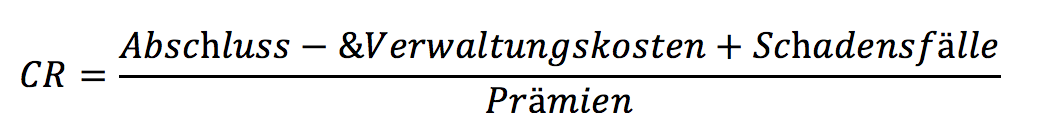

Nun haben wir erkannt, dass es zwei Determinanten für den Erfolg einer Versicherung gibt. Die Unternehmenskosten und die Anzahl, sowie Höhe an Schadensfällen, die ja schließlich zu Auszahlungen führen. Möchte man nun also herausfinden ob das Geschäft, das eine Versicherung betreibt profitabel ist, kombiniert man die beiden Einflussgrößen und teilt sie durch die eingenommenen Prämien. Das Ergebnis ist die Combined Ratio (CR).[1]

In unserem Beispiel wären das nun:

Unsere Combined Ratio liegt also bei 86,66%, was bedeutet, dass wir mehr Prämien einnehmen, als wir pro Versicherten zahlen müssen. Werte über 100% sind dementsprechend schlecht, da die Kosten die Erträge übersteigen. Dennoch kann eine Versicherung mit einer Combined Ratio von 105% profitabel sein, wenn sie die Prämien gewinnbringend anlegt.

Wie profitabel sind Autoversicherer?

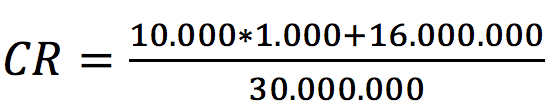

Um nun einschätzen zu können, ob die Admiral Group etwas besser als die Konkurrenz macht, müssen wir zunächst die Combined Ratio der Wettbewerber mit der der AG vergleichen. In weiten Teilen ist die Versicherung rund ums Auto ein unprofitables Geschäft, was man an Combined Ratio´s von über 100% ablesen kann.

|

Versicherung |

Combined Ratio |

| Admiral Group | 75-85% |

| Allianz | 95% |

| Aviva | 95% (+Ogden sogar 101%) |

| Direct Line | 95-98% |

| GEICO | 98% |

| HUK Coburg | 95-98% |

Umso beeindruckender ist, dass es die Admiral Group schafft, konsequent rund 20% profitabler zu sein, als der Markt:

Wir sehen also, dass Admiral etwas grundlegend anders macht und sich außerhalb jeder Konkurrenz bewegt, aber woran liegt das?

Das Geschäftsmodell

Normalerweise nutzen Versicherungen die Kundenprämien, um diese am Kapitalmarkt anzulegen. Die Gewinne aus diesen Finanzgeschäften sind meist das, womit die Versicherung ihr Geld eigentlich verdient. Admiral tut das explizit nicht. Im Gegenteil, wer sich mit Admiral beschäftigt wird schnell feststellen, dass ein Großteil ihres Versicherungsgeschäfts an Rück- und Co-Versicherungen geht → rund 75% gibt die Admiral Group ab, aber warum?

Als Versicherung bietet man seinen Kunden Schutz vor einem Risiko, das bei Eintritt auf einen Schlag hohe Kosten verursachen würde. Der Kunde kann sich so vor Risiken absichern, die er unter Umständen gar nicht zahlen könnte (z.B. Verursachung einer Massenkarambolage) oder ihn finanziell in die Bredouille bringen würden. Zur besseren Planbarkeit und zum Schutz versichert man sich also, besonders als Autofahrer. Die Versicherung muss also gewährleisten, dass sie jederzeit für entstehende Schäden aufkommen kann, was bedeutet, dass sie für jeden Versicherten viel Cash bereithalten muss. Ein Kunde zahlt monatlich z.B. 100€, könnte aber einen Schaden von 50.000€ verursachen. Für jeden weiteren Kunden muss also zusätzlich viel Cash bereitgehalten werden. Wie soll eine Versicherung unter diesen Voraussetzungen trotzdem schnell wachsen?

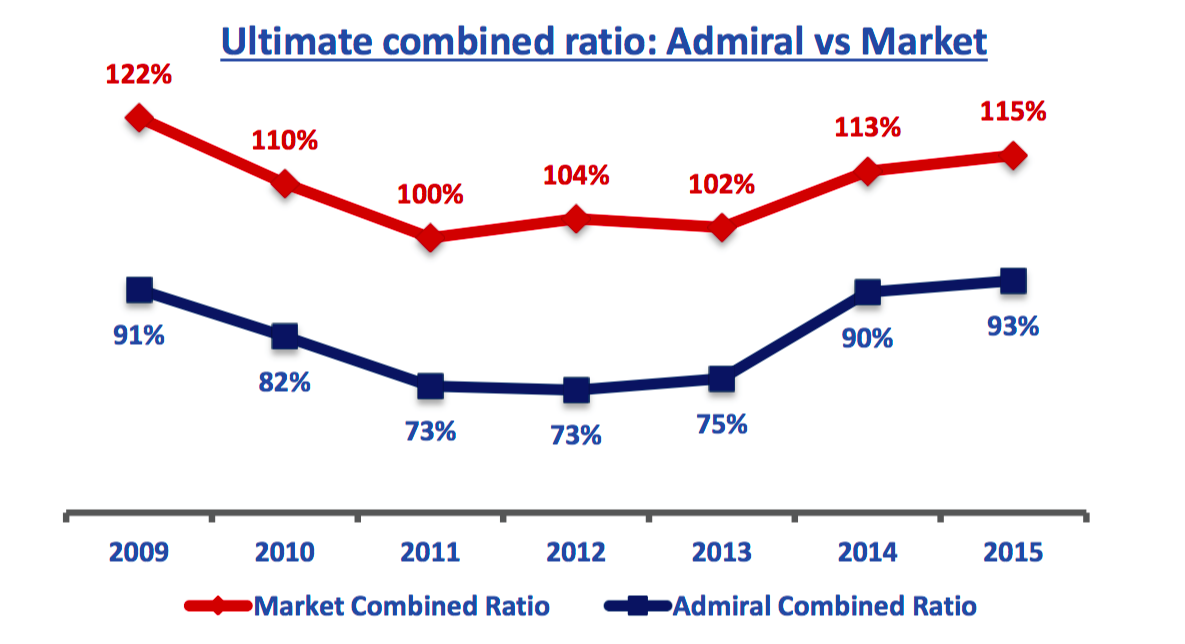

Admirals “Trick“ ist die Rück- und Co-Versicherung. Sie geben Risiko und Prämien zu großen Teilen an andere Versicherungen weiter, bleiben aber auf dem Papier der Versicherer des Kunden. Das hat den Vorteil, dass das Risiko nicht mehr getragen werden muss, man aber mit Bonus Services wie Pannenhilfe, Ersatzmietwagen oder anderen Zusatzversicherungen, sowie Verwaltungsgebühren, weitere Gewinne erzielen kann.

Ein sehr ausgefuchstes System: Admiral generiert mehr Kunden, als ohne Rück- und Co-Versicherung möglich wäre und kassiert, ohne dass es ein zusätzliches Risiko gibt, Geld durch Zusatzleistungen. 2016 machten diese „other revenue“ bereits über ein Drittel des Umsatzes in Großbritannien aus. Kein Wunder, denn für jeden Kunden, den Admiral akquiriert kommen drei weitere, bei denen man risikolos Gewinne erwirtschaften kann.

Die Admiral Group ist also so unglaublich profitabel, weil sie unglaublich niedrige Kosten hat, wenig Risiko übernehmen und sehr wenig Eigenkapital für Schadensfälle hinterlegen muss. Mit einem niedrigen Kapitalaufwand erreicht man so eine Rentabilität, die im Schnitt drei- bis fünfmal so hoch ist, wie im Branchendurchschnitt. Die Eigenkapitalrentabilität liegt nämlich sehr kontinuierlich bei ≈50%:

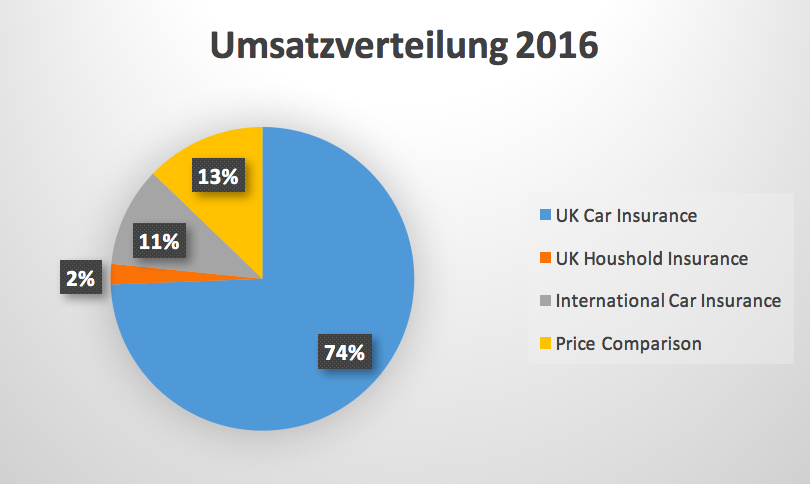

Wie verteilt sich der Umsatz der Admiral Group?

Der größte Teil der Umsätze wird aktuell noch durch KFZ-Versicherungen und Zusatzleistungen in Großbritannien erwirtschaftet, aber die anderen Unternehmensbereiche erkämpfen sich immer größere Anteile am Gesamtumsatz:

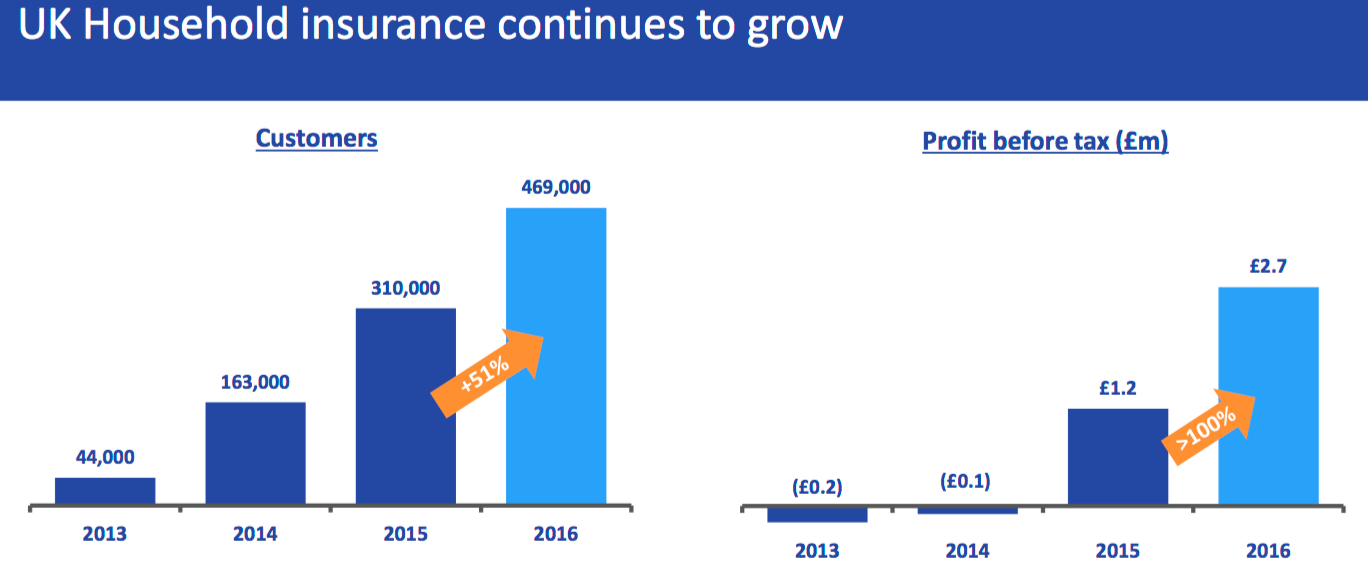

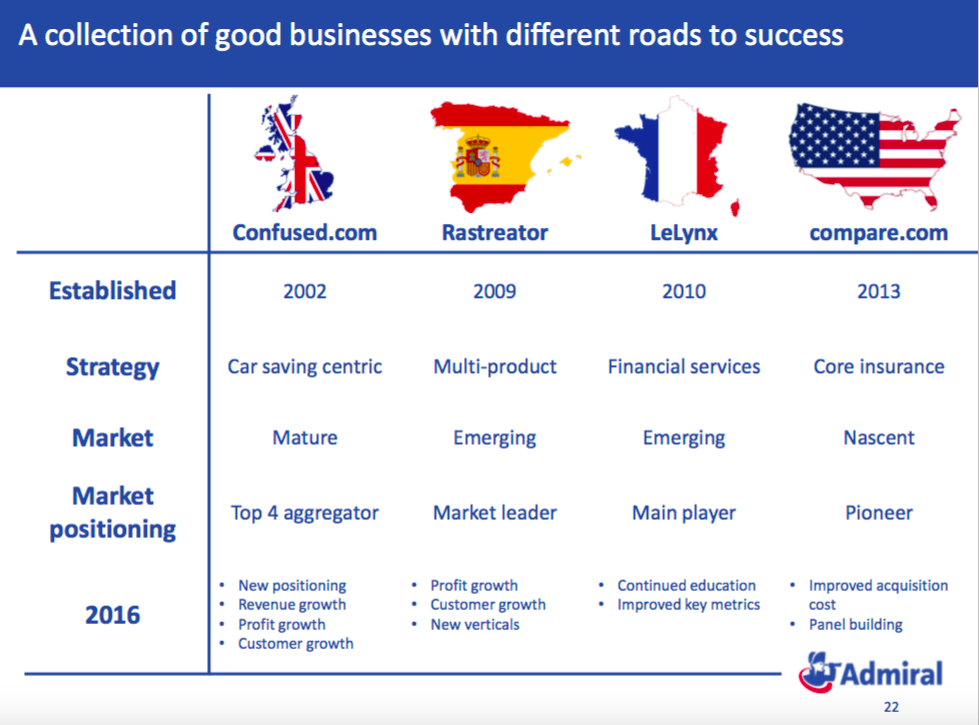

Der noch winzige Bereich der Hausratsversicherungen wuchs in den letzten 12 Monaten beispielsweise um fast 50% und die Anzahl der versicherten Fahrzeuge im Ausland um 27%. Dagegen wirken die 7% Wachstum im UK-Kerngeschäft fast winzig. Langfristig stehen die Chancen gut, dass Admiral seine Erfolge in Spanien, Italien, Frankreich und vielleicht sogar den USA wiederholen kann. Das nennenswerte Wachstum wird in den nächsten Jahren jedenfalls zunehmend aus Übersee kommen und bis Mitte der 2020er wohl ein Drittel und mehr des Umsatzes ausmachen.

Kostenführerschaft

Ein großer Wettbewerbsvorteil sind die extrem niedrigen Kosten. Die Allianz und andere Versicherungen müssen Makler bezahlen bzw. Provisionen einräumen, die ihnen ein gutes Auskommen ermöglichen. Ein möglicher Ansatzpunkt für eine Kostenführerschaft wäre es also, genau hier zu sparen. Doch wie erreicht man potenzielle Kunden ohne Makler vor Ort? GEICO machte es vor einigen Jahrzehnten mit einem eigenen Telefonvertrieb vor und die Admiral Group seit 2002 über das Internet. Dabei nutzt die AG selbst betriebene Preisvergleichsportale, die man nicht scheuen muss, da man durch die niedrigen Kosten nun mal gut konkurrieren kann, um Kunden zu akquirieren. Das geniale dabei ist, dass die AG so selbst von Kunden profitiert, die sich für einen anderen Anbieter entscheiden, da dieser dann die Provision an das unternehmenseigene Preisvergleichsportal überweisen muss. Mit Confused.com erstellte die AG das erste Portal dieser Art für Großbritannien. Inzwischen schließen weit über zwei Drittel der potenziellen Kunden ihre Verträge erst nach einem Online-Preisvergleich ab.

Außerdem gilt für Versicherungen besonders, dass Daten über den unternehmerischen Erfolg entscheiden. Mit den Vergleichsportalen hat AG die Möglichkeit zeitgleich über Angebotsänderungen der Konkurrenz und Kundenwünsche informiert zu werden und kann so schneller kundengerechte und damit bessere Angebote anbieten.

Fun Fact: Die HUK-Coburg hat, als größter deutscher KFZ-Versicherer, vor einigen Jahren versucht das AG Modell mit einer Art deutschem Confused.com zu kopieren, musste allerdings kurze Zeit später aufgeben, da das Unternehmen nicht in der Lage war profitabel zu wirtschaften.[2]

Unternehmenskultur & Management

Im Mittelpunkt des Firmenauftritts stehen ganz klar die Mitarbeiter. Egal ob im Jahresabschluss, dem Investor Relations Bereich oder bei Reden und Interviews der Führungspersonen, es wird immer größter Wert daraufgelegt klarzustellen, dass die Kraft des Unternehmens in seinen Mitarbeitern begründet ist. Zahlreiche Arbeitnehmerpreise belegen diese auf die Angestellten fokussierte Unternehmenskultur. [3]

JEDER Mitarbeiter des Unternehmens ist gleichzeitig Aktionär, ganz egal ob Reinigungskraft, Marketingmitarbeiter oder Vertriebler, alle erhalten als Gehaltsbestandteil Unternehmensanteile. So besitzt der Employee Benefit Trust inzwischen fast 6% der ausstehenden Aktien. Ein durchschnittlicher Mitarbeiter, der seit 2004 bei Admiral beschäftigt ist, hätte heute 3.430 Aktien, mit einem aktuellen Wert von über 70.000 € und würde allein dieses Jahr rund 4.000 € Dividenden erhalten. Ich würde meinen Arbeitgeber lieben.

Der Mitgründer und ehemalige CEO H. Engelhardt ist der größte Einzelaktionär mit über 10% der ausstehenden Anteilsscheine. Der aktuelle CEO David Graham Stevens hält etwas über 3% und damit über 9 Millionen Aktien. Interessanterweise ist auch die Münchener Rück, die den Großteil der Co-Versicherungen für AG ausmacht, im Besitz von rund 10% der ausstehenden Aktien.

Fun Fact 2: Die MR erhielt die Aktien zu Beginn der “Partnerschaft“ und musste bereits Anteile verkaufen, da sie regulatorisch gezwungen ist für so etwas “risikoreiches“ wie Aktien, Kapital vorzuhalten und Admiral über die Jahre zu stark gestiegen ist.

Es ist unschwer zu erkennen, dass alle Beteiligten „skin in the game“ haben, was nicht von ungefähr häufig zu Überrenditen führt. Ich denke, dass ich hier keinen Vergleich zu den meisten anderen Unternehmen ziehen muss, um zu verdeutlichen, warum ich diese Form von Beteiligung und Unternehmenskultur als schlagenden Wettbewerbsvorteil, als Burggraben sehe.

Mir gefällt, dass das Management nicht “normal” denkt und handelt. Wer normal handelt, kann auch nur den Durchschnitt erwarten. Ich mag Querköpfe und ich liebe Querköpfe mit einem exzellenten Track-Record!

Man könnte meinen, eine Versicherung sollte ihren Sitz in London haben, das ist schließlich DIE europäische Finanzmetropole, die Admiral Group sitzt jedoch in Cardiff, einer 350.000-Einwohner Stadt in Wales.

2001 entschied man sich Confused.com ins Leben zu rufen und tat es 2002 dann auch. Revolutionär und verdammt mutig! Mitten im neuen Markt so weitsichtig und unkonventionell zu sein, die Zukunft so aktiv gestalten zu wollen und vor allem Disruption zu betreiben, so wünsche ich mir das als Anteilseigner! Bereits in 2003 wurden über Confused.com über eine halbe Million Versicherungen vermittelt mit im Schnitt 43% Ersparnis für den Endverbraucher. 2004 waren es bereits fast 1,4 Millionen, das ist Wachstum!

Das Management ist nie der Versuchung erlegen, die Gewinne für unüberlegte Expansionen oder Zukäufe zu nutzen, warum auch, wenn man doch mit wenig Kapitalaufwand ein hervorragendes Wachstum erreichen kann? Stattdessen wird nahezu alles was die Firma einnimmt an ihre Anteilseigner ausgeschüttet und dank der fehlenden Quellsteuer auch steuereinfach an deutsche Anleger weitergereicht. Ich bin, wie man an meinem Portfolio deutlich erkennt, kein großer Freund von Dividenden, aber hier werden sie perfekt eingesetzt.

Engelhardts Abschied

Wer das Unternehmen und seine Kultur verstehen möchte, der muss sich den Abschied von Henry Engelhardt anschauen. Als Engelhardt letztes Jahr von seinem Posten als CEO zurücktrat schenkte er jedem Angestellten 1.000 Pfund. Der Telegraph schreibt zu der von Engelhardt etablierten Unternehmenskultur: “The firm has been built around job satisfaction, with the founders giving each member of staff a piece of a jigsaw during their induction, in the hope of reminding them of their role in the firm. Admiral also has a “ministry of fun” that organises workplace games.”[4]

Wie humor- und liebevoll seine Mitarbeiter ihn verabschiedeten ist einen Blick wert. Mit seinem grinsenden Gesicht auf ihre T-Shirts gedruckt warteten sie auf seinem Weg zur Arbeit und in der Unternehmenszentrale auf ihn. Es fällt mir schwer, mir etwas Ähnliches bei der Allianz oder HUK Coburg vorzustellen. Das ist echte, gelebte Unternehmenskultur, die über einen Pressetext hinausgeht.[5]

Mich rührt es, wenn Menschen darauf verzichten sich an Konventionen zu halten. Sich nicht den künstlichen Gepflogenheiten anzupassen erfordert Schneid und zeigt mir, dass es um die Sache geht und nicht darum Regeln zu befolgen, das zu tun was alle tun, Wege zu gehen, die andere schon gegangen sind. Engelhardt drückte es perfekt aus, als er zurücktrat: “The people I work with bring with them a rare desire to improve and succeed, as the economist Joseph Schumpeter put it long ago: ‘there is the will to conquer, the impulse to fight, to prove oneself superior to others, to succeed for the sake, not of the fruits of success, but of success itself.'” Allein für das zitieren von Schumpeter gibt es von mir Bonuspunkte, aber natürlich ist viel wichtiger, was hinter dieser Aussage steckt. Das Selbstverständnis, die DNA der Admiral Group.

Vergangenheit

Das Unternehmen hat es von einer halben Million Kunden und 3% Marktanteil in Großbritannien, zu 13% Marktanteil in GB und 5,2 Mio. Kunden in insgesamt 5 Ländern, geschafft, und das von 2000 bis Ende 2016. Eine Verzehnfachung in 16 Jahren, also rund 15% Kundenwachstum p.a.

Nur zum Vergleich: GEICO benötigte 21 Jahre um in den USA von einem Marktanteil von 2,5% auf 12% zu kommen, wie Buffett in seinem letzten Investorenbrief erwähnte “As a result, the company gobbles up market share year after year, ending 2016 with about 12 percent of industry volume. That’s up from 2.5 percent in 1995, the year Berkshire acquired control of GEICO. Employment, meanwhile, grew from 8,575 to 36,085.”.

Gedanken zur Zukunft – 1

Vor Kurzem las ich, dass Warren Buffett vor vielen Jahren zwar das Talent von Jeff Bezos erkannte, aber nicht das Potenzial seiner Unternehmung. Wie auch? Ich denke den Großteil der Amazon-Projekte kannte Bezos bis vor ein paar Jahren selbst nicht. Mir erscheint es jedoch so, dass die zwei Faktoren: gutes Management und guter Track-Record so entscheidende Erfolgsdeterminanten sind, dass sie verbunden mit einem fairen Preis und einer starken Bilanz ausschlaggebender sind als jede Modellierung der Zukunft.

- Wer hätte gedacht, dass Amazon vom Buchhändler zum Disruptor ganzer Branchen mutieren und nebenbei eigene Serien und Filme produzieren würde?

- Wer hätte gedacht, dass Apple Gründer Steve Jobs und sein Team(!) den Markt für mobile Endgeräte so revolutionieren und Science-Fiction Träume wahr machen würde?

- Wer hätte gedacht, dass Disney sich die Rechte an Marvel und Star Wars sichern würde?

Die Möglichkeit dieser Entwicklungen hätte man unter Umständen bereits vorher in Betracht ziehen können, aber dass es geschieht und wie es geschieht, liegt schlussendlich beim Management.

Mein Punkt ist: ich kann versuchen, möglichst “realistische” Annahmen über das Wachstum und die Weiterentwicklung der Admiral Group oder anderer Unternehmen zu treffen, aber am Ende wird alles vollkommen anders kommen als ich denke. Während es bei freenet Sinn macht, sich über die gut prognostizierbaren Entwicklungen in den nächsten Jahren Gedanken zu machen, möchte ich bei Unternehmen wie der Admiral Group in erster Linie wissen, dass der aktuelle Preis stimmt, also meine Einstandsrendite mich zufrieden stellt. Die Entwicklung der Zukunft lege ich dann in die Hände des Managements.

Gedanken zur Zukunft – 2

Was steht in den nächsten Jahren an? Zum einen möchte das Unternehmen auch auf andere Versicherungsmärkte wie den Haushalts-, perspektivisch sogar den Reiseversicherungsbereich expandieren und zum anderen übertragen sie ihr Preisvergleichskonzept inzwischen in die USA. In den USA wird noch kein Gewinn erwirtschaftet, aber das Wachstum ist stark und es gibt noch keine ernstzunehmende Konkurrenz. Ich denke, dass hier spätestens Ende 2018 schwarze Zahlen geschrieben werden. Im Übrigen ist man erst in 6 Bundesstaaten aktiv, ein gigantischer Wachstumsmarkt also.

Sollte die AG ihre Chancen in Spanien und Frankreich nutzen können und ähnlich stark wie in Großbritannien werden und evtl. sogar in den USA einen kleinen Marktanteil erringen, wäre die Aktie definitiv ein Multibagger.

Die Chancen sehen für mich gut aus, da der Weg, den die AG einschlägt sehr dem ähnelt, der in England zum Erfolg geführt hat. Man umgeht klassische Fehler, wie das entsenden eigener Führungskräfte als CEO der ausländischen Tochtergesellschaften, passt sich den nationalen Gegebenheiten an und versucht zeitgleich die eigene Unternehmenskultur und Erfahrung für die Eroberung des neuen Marktes einzusetzen.

Der CEO von compare.com versteht sich beispielsweise ebenfalls als Disruptor: „It’s like any disrupter. It’s slow to start with, and then you build momentum. You’re always looking for that hockey stick moment. We don’t know if we’re in the hockey stick moment or not, but we’re certainly very excited about 2017 and the results we’ve gotten, the number of carriers that are on board…it’s been a good ride(…)”

Der ehemalige CEO von Elephant, dem amerikanischen Ableger von Admiral, hat einen schönen Vortrag gehalten, der einem einige Einblicke gewährt:

(ab 36:30 geht es um Unternehmenskultur und Kostenbewusstsein)

compare.com ist die größte Preisvergleichsseite ihrer Art in den Vereinigten Staaten und der größte Konkurrent, nämlich Google warf 2016 das Handtuch und verschwand vom Markt für KFZ-Versicherungs-Vergleichsseiten.

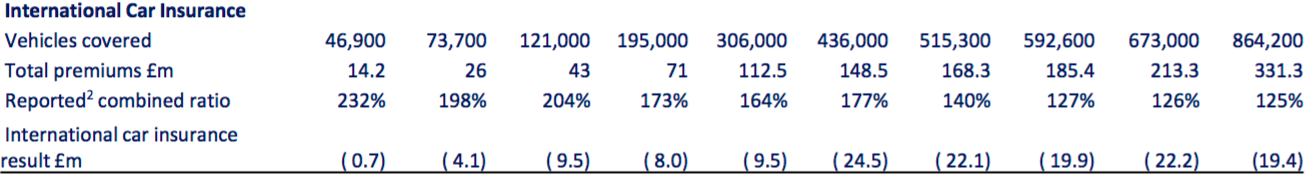

Für mich ist ein Investment in Admiral Group ein Vertrauensvorschuss für das fähige Management und das tolle Konzept. Selbst, wenn Expansionen scheitern, bzw. nicht übermäßig erfolgreich sind, kann man eine schöne Rendite erwarten. Die Combined Ratio sinkt in den Wachstumsländern zunehmend, wie man in der vorletzten Zeile für 2007-2016 nachlesen kann:

Schreiben wir diese Entwicklung fort, ist ein nennenswertes Gewinnwachstum zu erwarten. Allein die Anzahl der international versicherten Fahrzeuge ist im ersten Halbjahr 2017 um 11% auf 961.000 gestiegen. Geht man von einer Combined Ratio von 90% und einer weiteren Verdopplung der Versicherungsprämien in 5 Jahren aus, könnte allein das bereits 70 Mio. Pfund mehr in die Kasse spülen, ohne den Wegfall der Expansionskosten oder die Umsätze aus Zusatzleistungen etc. mit einzurechnen. Jede Menge Potenzial also und um es mit den Worten der Geschäftsführung zu sagen: „(…)we did not enter this market to create a very small business that breaks even; we are here for a bigger slice of the paella“

Im krassen Gegensatz zu kurzfristigen Versuchen, die für die meisten Unternehmen typisch sind (siehe HUK Coburg), geht die AG wirklich unternehmerisch vor. So sagt CEO Stevens zum US-Geschäft:

“We don’t expect to make money for the short term. We are investing for the long term. We are creating a bigger and bigger business and, ultimately, our customers will renew with us and we will get a return on our business.”

Um ein Gefühl dafür zu bekommen, wie das Unternehmen seine Zukunft gestalten und Wachstumspläne umsetzen wird, sollte man in den 2016er Jahresabschluss schauen. Unter der Überschrift „The essence of Admiral“, schreibt der scheidende Chairman A. Lyons:

„Test and learn has always been core to Admiral’s culture. Rather than spending a lot of time analysing an opportunity from every perspective and then committing a large investment we would rather make a small investment of time and/or money quickly and learn by doing. Partnering test and learn is the willingness to acknowledge openly when something hasn’t worked and either change or move on recognising these as opportunities to improve rather than mistakes for which blame should be attributed. This approach of test and learn is central to our assessing which we will pursue seriously amongst the other business lines that could complement our core strengths in car insurance, either because our customers would view the new products as relevant to their existing relationship with Admiral or because the new line of business uses experience and skills that we have developed for car insurance.“

Für mich ist das Unternehmen eine Mischung aus GEICO und einem Internetunternehmen, was gegenüber den Dinosauriern in der Branche starke Voraussetzungen für zukünftiges Wachstum sind.

Bewertung

Auf den ersten Blick können einen das hohe KGV (aktuell 25-26) und ein KBV von über 10 abschrecken, jedoch liegt das an einer Besonderheit des letzten Jahres. Der Gewinn brach ein, da die Ogden rate von 2,5% auf -0,75% gesenkt wurde. Das Unternehmen gibt diese Veränderung jedoch 2017 an die neuen Kunden weiter. Einem aktuellen Kurs von rund 1.920 Pence stehen demnach nicht 78,70p gegenüber, sondern eher 100-110p. Ich orientiere mich daher eher an der Dividende der letzten zwei Jahre, die bei 114p lag. Das bedeutet wir haben kein KGV von 24,4 (1.920/78,7) sondern 16,8 (1.920/114). Für ein solches Wachstumsunternehmen ist eine Einstiegsrendite von ≈6% gar nicht schlecht! Bereinigt man einige weitere Punkte landet man gar bei einem KGV von 15.

Bei 3-5% Wachstum lande ich also ziemlich sicher bei rund 10% p.a. und zwar bei niedrigem downside risk und dem Potenzial, dass beispielsweise in den USA ein Jackpot anfällt.

Die Admiral Group kann aufgrund ihres Geschäftsmodells mit wenig Investitionen wachsen und schüttet daher laut CFO Geraint Jones auch in Zukunft 90-95% des Gewinns aus.

Der Preis ist mehr als fair und auch, wenn ich hier nicht das Pfund für 50 Pence kaufe, so kaufe ich viele zukünftige Pfund mit einer soliden Einstiegsrendite. Die Admiral Group ist für mich eine Aktie zum Nachlegen bei Kursstürzen.

Warum die Wachstumspause – Was ist die Ogden rate?

In den letzten Jahren kamen mehrere Punkte zusammen, zum einen befand sich der britische Markt für KFZ-Versicherungen seit 2013 in einer schwierigen Phase zunehmender Preiskämpfe und zum anderen wurde in den Auf- und Ausbau der Auslandsaktivitäten investiert, die bis heute größtenteils (noch) Verluste schreiben. Nun aber endlich zur mysteriösen Ogden rate!

Zunächst das Wichtigste: Es handelt sich um einen Einmaleffekt. Verkürzt gesagt, muss die AG in den nächsten Jahren mit höheren Zahlungen an Unfallopfer rechnen bzw. effektiv mehr zahlen und zwar unabhängig davon, was in den bestehenden Verträgen vereinbart wurde. Da dies für alle anderen Versicherer gleichermaßen gilt und sie geringere Margen aufweisen ist der Versicherer aus Cardiff in einer komfortableren Situation als die Konkurrenz. Fest steht, dass die Preise angehoben werden müssen, wenn staatlicherseits höhere Beträge für Unfallopfer festgelegt werden. Bis alle Verträge erneuert sind geht Admiral von einem Schaden von über 300 Millionen Pfund aus, von dem ein Drittel schon in das Jahr 2016 gebucht wurden. Andersherum wird Admiral bei einer Anhebung der Ogden rate profitieren, da die Auszahlungen dann sinken, die Einzahlungen der geschlossenen Vertragskunden aber gleichbleiben.

Admiral selbst nutzt in seinem Halbjahresbericht das Beispiel einer 16-Jährigen Unfallpatientin, die vor der Änderung der Ogden rate von 2,5% auf -0,75% insgesamt Ansprüche in Höhe von 2,23 und nun in Höhe von 5,61 Mio. Pfund geltend machen kann. Das ist zwischenzeitlich ärgerlich, aber hat keine nachhaltig negativen Auswirkungen auf das Unternehmen.

Negatives

Admiral schüttet meist über 90% des Gewinns aus, was Sinn macht, da man ohne größere Investitionen wachsen kann und ein Kapitalpolster keinen Sinn macht. Schöner wäre natürlich ein Warren Buffett der, wie bei GEICO, die Kundenprämien anlegt und vervielfacht. Nun gibt es aber nur einen Rudi Völler Warren Buffett und mein Vertrauen in die Geldanlagefähigkeiten von Versicherungen ist begrenzt. Außerdem würde eine Umstellung des Geschäftsmodells das Geniale und Einzigartige an Admiral zerstören. Sobald viel Geld „rumliegt“ und theoretisch verfügbar ist, kommen von allen Seiten Interessenten mit Partikularinteressen und ehe man sich versieht war´s das mit der Kostenführerschaft. Insofern ist es natürlich Schade, dass ich die Dividende in Deutschland versteuern muss, aber man kann nun mal nicht alles haben.

Admiral selbst sagt dazu: „Admiral believes that having excess cash in a company can lead to poor decision-making. So we are committed to returning surplus capital to shareholders. We believe that keeping management hungry for cash keeps them focused on the most important aspects of the business. We do not starve our businesses but neither do we allow them the luxury of trying to decide what to do with excess capital.“ – vernünftig!

Ein langfristiges Risiko ist der Drang zur Bürokratisierung und Institutionalisierung, den wachsende Organisationen mit sich bringen. Dadurch, dass Admiral in Bereiche wie Hausratsversicherungen, Reiseversicherungen etc. expandiert, könnte im Laufe der Zeit das Einzigartige an der Unternehmenskultur verschwinden und Standardisierungen den Burggraben aushöhlen. Es macht einen Unterschied, ob man ein 50 oder ein 5 Milliarden Pfund Unternehmen führen muss.

Typische Fragen

Es gibt viele Fragezeichen, wenn es um die Zukunft der Mobilität geht. Wie steht es um selbstfahrende Autos? Was passiert, wenn die starken Autoabsatzzahlen der letzten Jahre zurückgehen und die Konjunktur einbricht?

Zum Abschwungsszenario:

Es wird weniger Auto gefahren, also sinkt die Zahl der Unfälle und damit die Kosten für Admiral bei gleichbleibenden Kundenprämienzahlungen. Außerdem sind die Wettbewerbsvorteile in einer solchen Phase besonders nützlich, schließlich wird Admiral hier Marktanteile gewinnen, da man auf Preissteigerungen verzichten bzw. Preise nach unten angleichen kann und hier mehr Spielraum als die Konkurrenz besitzt.

Zu selbstfahrenden Autos:

Unfallschäden werden seltener dank moderner Assistenzsysteme etc., gleichzeitig werden die Unfälle an sich teurer. Für Admiral ist das positiv, da die Prämien, die Kunden zahlen steigen und außerdem werden sich Autofahrer solange, bis man nichtmehr selbst fahren kann, versichern müssen. Da die durchschnittliche Lebensdauer eines Autos bei über 12 Jahren liegt, werden also selbst wenn ab 2025 alle neugekauften Autos ausschließlich autonom Fahren, (was natürlich Quatsch ist) noch über 10 Jahre Zeit bleiben, um umzusatteln. Unabhängig davon wird es auch bei selbstfahrenden Autos ein Restrisiko geben, das versichert werden muss. Ich denke, dass Admiral also gute 20 Jahre Zeit hat und sich bereits ausreichend Gedanken zur Thematik macht, was das Betreten neuer Versicherungsbereiche unter Beweis stellt.

Fazit:

Die Admiral Group ist aktuell zu einem sehr fairen Preis zu haben, zumindest, wenn man Wachstumsmöglichkeiten und Burggraben mit einbezieht. Ich bin gespannt, wo der Versicherer in 5 Jahren steht und schenke dem Management mein vollstes Vertrauen. Es ist ein Unternehmen, das ich gerne verfolgen werde, da ich mich gut mit ihm identifizieren kann. In diesem Fall ist die persönliche Bindung sicher ein Bonus, wenn man einmal schwere Zeiten durchstehen muss und die ersten Gedanken an einen Verkauf aufkommen → Dennoch gilt es natürlich stets rational und wohlüberlegt zu handeln!

Buchempfehlung:

The Investment Checklist – Michael Shearn

Ein tolles Buch, für einige Leser sicher nicht optimal, da nur auf Englisch zu haben, aber verständlich geschrieben und mit einer Menge Input gefüllt! 🙂

Dies ist keine Anlageempfehlung!

Risikohinweis: Jedes Investment in Aktien ist mit Risiken behaftet. Im schlimmsten Fall droht ein Totalverlust. Engagements in den Reporten vorgestellten Aktien bergen Währungsrisiken. Alle Angaben in den Reporten stammen aus Quellen, die wir für vertrauenswürdig halten. Eine Garantie für die Richtigkeit kann jedoch nicht übernommen werden. Um Risiken abzufedern, sollten Anleger ihr Vermögen deshalb grundsätzlich streuen. Dieser Artikel stellt keine Aufforderung zum Kauf oder Verkauf eines Wertpapiers dar. Die veröffentlichten Informationen geben nur die Meinung des Autors wieder.

- Für weitere Informationen: https://www.allianz.com/v_1470373208000/media/investor_relations/de/ergebnisse/2016_q2/2016q2-ALKZ.pdf ↑

- http://www.versicherungsmagazin.de/rubriken/branche/huk-coburg-will-eigenes-vergleichsportal-eroeffnen-1885717.html ↑

- https://admiralgroup.co.uk/our-culture/our-awards ↑

- http://www.telegraph.co.uk/business/2016/03/17/admiral-boss-makes-an-admirable-7m-gift-to-staff/ ↑

- http://www.walesonline.co.uk/business/business-news/how-admiral-staff-greeted-henry-11330177 ↑

Tim

24 Jan 2018Hi Jasper,

wow das ist eine ausführliche und tolle Analyse. Was denkst du bezüglich der Auswirkungen des Brexits auf Admiral?

Beste Grüße

Tim

Pingback: Kauf Admiral Group - valueDACH

JasperQuast

26 Okt 2017Hey Seb,

ich halte mich bei Chipotle etwas bedeckt, da hier ein langfristiger Turnaround bevorsteht, der aus meiner Sicht zwei große Risiken birgt:

1. Noch ein schlimmer Skandal

2. Mehrere kleine Norovirusvorfälle, die normal sind (vor allem wenn man frische unbehandelte Zutaten verwendet), aber natürlich aufgrund der E. coli-Vorfälle sehr viel stärker wahrgenommen werden

Ich möchte keine Anreize und Tipps für so kontroverse Investments wie Chipotle geben.

Problematisch ist, dass sich die same store sales ohne queso noch schlechter entwickelt hätten, ich neige aber dazu das als Entwicklung der Branche abzutun und nicht Chipotle-spezifisch zu betrachten.

Schlussendlich hängt ALLES davon ab, ob die Kunden nachhaltig das Vertrauen verloren haben und meine Kernargumentation ist a) es gab solche Vorfälle schon öfter (Mc Donalds, Jack in the Box…) b) Menschen vergessen, wenn solche Fehler beseitigt werden

Positiv sehe ich, dass sie das Wachstum (vorerst) etwas runtergeschraubt haben und in welche Richtung sich die restlichen Zahlen entwickelt haben.

Warum ich investiert bin?

– Turnarounds sind häufig tolle Einstiegszeitpunkte

– Bill Ackman ist investiert und ich mag seine These

– Ich finde die Gegenmaßnahmen des Managements sehr gut

– Chipotle kann aus eigener Kraft jährlich organisch um 200 Filialen p.a. wachsen, also zwischen 7 und 10% und peilt langfristig bis zu 5.000 Standorte an – internationales Wachstum ausgeklammert –

– Wenn die alten Margen auch nur ansatzweise erreicht werden (ja, das dauert lange!) haben wir eine riesige Upside

– rechne dir mal durch, was jede Filiale an Umsatz macht und was an freiem Cashflow erzeugt wird, wenn man die alten Margen und das Wachstum betrachtet. Geht man von einem erfolgreichem Turnaround aus ist CMG aus meiner Sicht sehr günstig, klappt der Turnaround nicht ist es aufgrund des organischen Wachstums aber auch nicht unbedingt all zu teuer bzw. die downside relativ begrenzt.

– 2014 erreichte man mit ≈1800 Filialen einen FCF von ca. 430 Mio. US-Dollar, selbst wenn nach einer schlechten Erholung das gleiche mit aktuell 2374 Filialen erreicht, erhält man einen EV/FCF von 16,7, also 6% plus mittelfristig 7-8% Wachstum, freiem Cash für Dividenden und Buybacks…

Bei gleicher Profitabilität wären es 567 Mio. FCF, was bei aktuellem Enterprise Value also EV/FCF=12,6 wäre, sprich knapp 8% Rendite mit Mittelfristig 7-8% Wachstum, jeder Menge freiem Cash für Dividende und Buybacks, internationales Wachstum etc.

– Die Upside ist meiner Einschätzung nach riesig und die Downside begrenzt, außer es passiert nochmal etwas wirklich schlimmes, kleinere Norovirusvorfälle verkraftet man, größere Skandale nicht mehr – ich denke das Management hat alles notwendige getan und wird das Vertrauen zurückgewinnen.

Entscheidend wird hier die Entwicklung der Same Store Sales sein, hier werden wir nachlesen können, ob die Kunden zurück kommen: http://marketrealist.com/2017/07/drove-chipotles-store-sales-growth-2q17/

Seb

26 Okt 2017Moin Jasper,

schöner Artikel. Admiral Group habe ich auch seit einiger Zeit auf meiner Beobachtungsliste…

Aber mal eine andere Frage: Ich habe bemerkt, dass du bei Chipotle jetzt mehrfach aufgestockt und deinen Einstiegspreis reduziert hast. Könntest du vielleicht in einem Artikel die Gründe dafür darlegen? Aktuell spricht, vor allem unter Berücksichtigung der nach wie vor sehr sportlichen Bewertung sowie des ambitionierten Wettbewerbs, ja eigentlich nicht viel für eine nachhaltige Aufwärtsbewertung, oder? Lasse mich gerne eines Besseren überzeugen. 😉

Schon mal besten Dank für eine kurze Antwort und keep up the good work!

BG

Seb

TomB

16 Okt 2017Off topic: ich habe deine Seite in meinen Blogroll aufgenommen. Wenn das nicht ok ist, gib bitte kurz Bescheid, dann lösche ich dich wieder raus.

Tom

JasperQuast

16 Okt 2017Das ist mehr als ok, ich freue mich!

Peter

2 Okt 2017Hi,

super ausführliche Analyse. Würdest du die Aktien bei Xetra in Euro oder in London in GBP kaufen?

JasperQuast

2 Okt 2017Hallo Peter, ich habe heute über Tradegate nachgekauft (in €)!

Tobi

27 Sep 2017Hey, danke für die Analyse – ich habe Admiral schon vor einer Weile mal angeschaut, ohne dich hätte ich aber nicht gemerkt dass die ja ein gutes Stück zurück gekommen sind. Ich denke ich muss auch nochmal näher reinschauen, auch wenn mir eine solche Ballung bei Deutschen Bloggern etwas unheimlich ist…

JasperQuast

27 Sep 2017Hey Tobi,

Danke! Die Gelegenheiten sind eben knapp im Moment und den Rücksetzer musste ich endlich nutzen. Ich finde England aber generell interessant momentan, vor allem im Small und Micro Cap Bereich. Dazu aber in den nächsten Wochen mehr 🙂

Annabella

26 Sep 2017hi Jasper,

so, erledigt, mir gehören nun auch 150 Anteile an diesem tollen Unternehmen, Deine Analyse kam also gerade rechtzeitig heute, einziger Wermutstropfen, das GBP ist in den letzten 3 Wochen ziemlich gestiegen zum CHF, aber nun gut.

Jetzt kauf ich mir noch das empfohlene Buch und dann hab ich genug geshopped für heute,

wünsche Dir einen schönen Abend,

liebe Grüsse

Annabella

JasperQuast

28 Sep 2017Hallo Annabella,

super! Ich wette das Buch bringt dich weiter! Habe bei -Über mich- selbst eine kleine Checkliste eingefügt. Ist aber noch “under progress” 🙂

Viel Spaß beim Lesen

Jasper

TomB

26 Sep 2017Guter Artikel. Ich habe vor längerem auch mal einen Artikel zu Admiral geschrieben und bin auch schon seit Jahren investiert. Super Unternehmen, um das ich mir keinen Kopf mache.

Ähnlich wie du, sehe ich die Mitarbeiterbeteiligung als wesentlichen Burggraben. Eines jener Unternehmen das beweist, dass man auch (großen) Erfolg haben kann, wenn man seine Mitarbeiter nicht ausbeutet.

Ich bin immer mal wieder am überlegen, noch mehr zu kaufen, und irgendwann werde ich das auch sicherlich tun.

Gruß

Tom

JasperQuast

27 Sep 2017Hey Tom,

deine Beiträge zu Admiral habe ich während meiner Recherche natürlich auch gelesen und sie haben mir sehr weitergeholfen!

Für mich war es wichtig, erstmal einen Fuß reinzubekommen. Schönere Einstiegskurse kommen sicher noch!

Lena

26 Sep 2017Wow, das ist ja mal ein ausführlicher und qualitativ hochwertiger Artikel. Allerdings muss ich später weiterlesen, weil er doch sehr lang ist ^^ So genau habe ich mir Admiral Group nicht angesehen, aber ich werfe auch nochmal einen Blick drauf 🙂

Übrigens, deine Meinung bei Madame Moneypenny “Du verdienst, was du verdienst” teile ich vollkommen.

Viele Grüße und schöne Woche

JasperQuast

27 Sep 2017Hey Lena,

Danke für die lieben Worte! Mit der Meinung ist man schnell isoliert, schön dass es doch ein paar Gleichgesinnte gibt!

Liebe Grüße

Jasper

Florian

26 Sep 2017Tolle Analyse Jasper! Werde bei 20,00 € ebenfalls einsteigen. Mal sehen, ob sich die Chance in den nächsten Tagen nochmal bietet.