Eigentlich wollte ich vor rund drei Monaten einen oberflächlichen Artikel über mein Investment in Cheesecake Factory schreiben, den ihr hier lesen könnt. Da ich allerdings das große Glück habe, mich mit einem erfahreneren Investor austauschen zu können, kam mal wieder alles anders als geplant. Er wies mich, nachdem ich ihm meine Recherche zukommen ließ, darauf hin, dass ich wesentliche Verbindlichkeiten des Unternehmens nicht beachtet habe. Da ich unter anderem die solide Finanzpolitik an CF geschätzt habe und mir Operating Leases in diesem Bereich bis dato kein Begriff waren, war mein Interesse geweckt.

Off-balance-sheet Finanzierungen

Eine Off-balance-sheet Finanzierung ist, wie der Name schon nahelegt, eine Form der Finanzierung, die nicht auf der Bilanz erscheint. Es sind also im Grunde genommen nicht offen ausgewiesene Schulden. Meist ist der Grund für das Nichtaufführen, dass man keinen Gegenwert auf der Aktiv-Seite der Bilanz hat. Least man beispielsweise mittelfristig ein Auto, so kann man dieses nicht im Anlagevermögen aufführen, da es nicht zum Vermögen des Unternehmens gehört, sondern geliehen ist. Die Kosten für die Leasingverbindlichkeit werden dann meist in der Gewinn- und Verlustrechnung aufgeführt.

Ab Anfang 2019 soll diese Praxis beendet werden. Somit müssen alle Leasingverbindlichkeiten kapitalisiert, sprich bilanziert werden.1

Operating Leases

Die häufigste Form der Off-balance-sheet Finanzierung sind Operating Leases, bei denen ein Leasinggeber einem Leasingnehmer ein Asset, zum Beispiel ein Gebäude, zur Benutzung bereitstellt. Der Leasinggeber bleibt Eigentümer und der Leasingnehmer kann das Asset nutzen. Da vor allem Retailunternehmen und Restaurants viele Räumlichkeiten bereitstellen müssen, betrifft sie das Thema besonders, da es natürlich mehr Sinn macht schnell eine Örtlichkeit zu leasen, als sich mit einem teuren Kauf zu verschulden. Der nette Nebeneffekt ist, dass die hohen Verbindlichkeiten viele Kennzahlen, die Analysten und Investoren nutzen zugunsten des Unternehmens verfälschen.

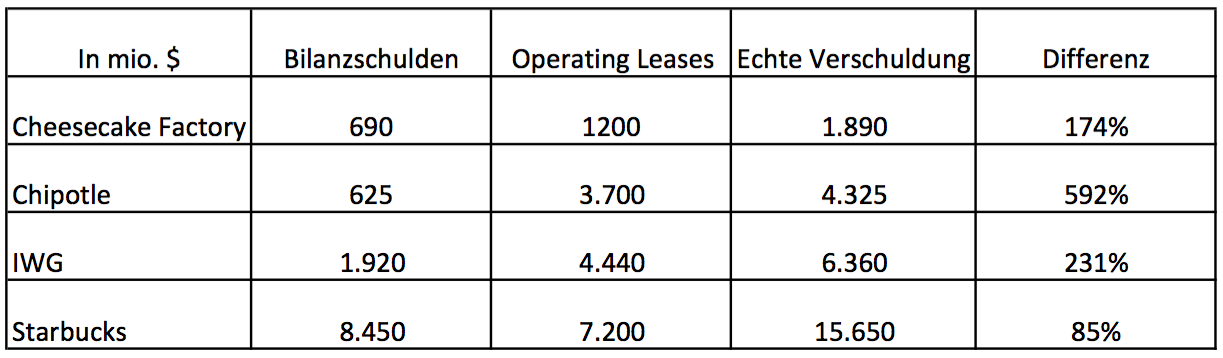

Soweit, so gut, aber was bedeutet das für uns als Investoren? Es bedeutet, dass wir der Bilanz nicht mehr vollumfänglich trauen können, da mitunter wesentliche Verbindlichkeiten nicht aufgeführt werden. Bei der Cheesecake Factory summieren sich die Leasingverbindlichkeiten für die nächsten Jahre beispielsweise auf knapp 1,2 Milliarden Dollar, was ≈50% der Marktkapitalisierung ausmacht. Da das Unternehmen vorher solide finanziert wirkte, kann hier offensichtlich schnell ein falscher Eindruck entstehen. Starbucks weist Operating Leases von ≈7,2 Milliarden Dollar auf, knapp 10% der Marktkapitalisierung und 50% der Bilanzsumme. Chipotle und IWG (ehemals Regus) wiesen 2016 Operating Leases von 3,7 und 4,4 Milliarden Dollar auf. Wir sprechen hier also von nennenswerten Beträgen, die viele Kennzahlen, auf die man wert legt, massiv verändern.

Angenommen, ich kann mit einer weiteren Filiale 100$ mehr Gewinn p.a. erwirtschaften und kann das dafür notwendige Gebäude für 1.000$ kaufen oder für 50$ im Monat leasen, so ist die Folge, dass ich im zweiten Fall auf den ersten Blick eine tolle Rendite habe, da sich meine Bilanz nicht verändert hat, während mein Gewinn gestiegen ist. Es sieht also aus, als würde ich mit dem gleichen Kapital mehr Rendite machen. Dabei habe ich nun eine regelmäßige Zahlungsverpflichtung(!), der ich auch nachkommen muss, wenn meine Umsätze stark fallen(!).

Pro und Contra

Die Vorteile sind also, dass der finanzielle Hebel höhere Renditen auf das eingesetzte Kapital ermöglicht und das Unternehmen somit schneller wachsen kann, da es nicht jedesmal eine große Investition tätigen muss. Der klare Nachteil ist die Zahlungsverpflichtung, die gerade bei zyklischen Branchen mit geringer Profitabilität existenzbedrohend sein kann. Ein konjunkturabhängiges Geschäft mit niedrigen Margen wird bei einem Umsatzeinbruch von z.B. 20% massive Verluste aufweisen, da die Leasingraten voll entrichtet werden müssen, die Belegschaft nicht mal eben um 20% reduziert werden kann und auch die sonstigen administrativen Kosten gleich bleiben. Wäre das Geschäftsmodell von Cheesecake Factory zyklisch (was es nicht ist) und die Umsätze brächen gar um 30% ein, so würden die nahezu unveränderten Kosten in den erwähnten Bereichen zu einem EBIT-Einbruch von vorher ≈200 Mio. auf weit über -200 Mio. US-Dollar führen. Ein zyklischer Konkurrent mit niedrigeren Margen und höherer Verschuldung wäre innerhalb weniger Jahre insolvent oder bräuchte etliche Jahre, um wieder auf die Beine zu kommen. Besonders ärgerlich ist dann natürlich, dass man in den letzten Jahren Leasingverträge unterschrieben hat, während die Immobilienpreise explodiert sind und diese Kosten an die Kunden weitergeben muss, während neue Konkurrenten zu Schnäppchenpreisen mieten/leasen können.

Der Hebel, den Operating Leases mit sich bringen, funktioniert also in beide Richtungen. Daraus lässt sich schlussfolgern, dass Unternehmen, die stabile Umsätze erzielen von Operating Leases profitieren können, während zyklische Unternehmen sich einem starken, potenziell vernichtendem Risiko aussetzen. Um all diese Vorgänge einschätzen zu können ist es wichtig, besonders viele Informationen vom Unternehmen bezüglich der Leasingverträge zu erhalten, was sich leider oft problematisch gestaltet. Man sollte definitiv die Dauer der Leasingverträge kennen, da mit der Dauer auch der Hebel und damit die Unsicherheit steigt.

Als Beispiel Case wurde mir empfohlen das Unternehmen Sofa Carpet Specialist, kurz SCS, vor und nach der Finanzkrise zu untersuchen. Es ist ein wunderbares Beispiel, weil wir ein sehr zyklisches Geschäft vorfinden (niemand kauft sich mitten in einer Krise ein neues Sofa!), das hohe Leasingverpflichtungen eingegangen ist und in der Krise dafür zahlen musste. Aus einem Umsatz von 220 und einem Gewinn von 5,6 Mio. Pfund im Jahr 2007, wurde 2008 ein Verlust von 15 Millionen Pfund bei einem Umsatz von 152 Millionen. Das Unternehmen musste schlussendlich verkauft werden.

Zum Glück sind Unternehmen dazu verpflichtet, in ihren 10-K´s, unter “Lease Obligations“, genau anzugeben, was in den kommenden fünf Jahren und darüber hinaus an Leasingverbindlichkeiten abgetragen werden muss. Nun stellt sich nur noch die Frage, wie ich mit diesen zukünftigen Zahlungsverpflichtungen bei der Bewertung von Unternehmen umgehe. Addiere ich die Operating Leases zum Enterprise Value, da ich dazu schließlich alle Verbindlichkeiten addieren muss?

Operating Leases und Enterprise Value

Der Enterprise Value muss sich nicht an der Bilanz orientieren, sondern soll uns einen realistischen Blick auf den “echten“ Kaufpreis des Unternehmens, der sich (im Wesentlichen) aus Marktkapitalisierung+Schulden-Cash zusammensetzt, ermöglichen. Der Aktienkurs gibt nur den Wert des Eigenkapitals wieder, das ein Investor erwirbt, aber man erwirbt mit den Aktien natürlich ebenso die Schulden und das Barvermögen des Unternehmens. Schulden als das zu verstehen, was auf der Bilanz deklariert wird greift zu kurz, da es Zahlungsverpflichtungen gibt, die eben nicht offen ausgewiesen werden. So kann es beispielsweise ungedeckte Pensionsverpflichtungen geben oder eben Operating Leases.

Wie bewerte ich die Operating Leases nun? Addiere ich sie voll zum Enterprise Value, nachdem ich sie gemittelt und diskontiert habe und rechne die aktuellen Leasingzahlungen wieder zum EBIT hinzu? Mache ich es von der Sicherheit des Geschäftsmodells abhängig? Nehme ich nur einen Teil der Leases, für den ich weitere Zahlungen über z.B. ein Jahr unterstelle, Schließungskosten abschätze und ihn dann zum EV zuzähle als Risikoaufschlag?

Im Buch The Investment Checklist von Michael Shearn empfiehlt der Autor als “Daumenregel“, die Leasingzahlung des aktuellen Jahres mit sieben zu multiplizieren, auf das diskontieren zu verzichten und das Ergebnis komplett als Schulden zu bewerten. Sollte ich ein einzelnes Buch vorschlagen, das man gelesen haben sollte, bevor man in Aktien investiert, wäre es aktuell definitiv dieses!

Ich denke es gibt nicht DIE Lösung für diese Problematik. Meine Schlussfolgerung ist wie folgt:

- Das komplette (diskontierte) Addieren zum EV gibt mir ein Gefühl für die reale Verschuldung und das mögliche Risiko.

- Zyklische Unternehmen mit hohen Operating Leases sind für mich als Investment (nahezu) ausgeschlossen.

- Sind die Umsätze stabil und nachhaltige Wettbewerbsvorteile sowie Profitabilität vorhanden, behalte ich die Leases zwar im Hinterkopf, aber beziehe sie nicht in meine Bewertung ein, der jährliche Cashausfluss ist schließlich in Gewinn und Cashflow enthalten und bedroht diese nicht substanziell.

Fazit

Ob ich die Operating Leases als Schulden klassifiziere und in den Kaufpreis mit einkalkuliere mache ich von dem individuellen Risikoprofil des Unternehmens abhängig. Ist das Unternehmen zyklisch und hat wesentliche Leasingverpflichtungen, beziehe ich sie mit ein und modelliere die Auswirkungen bei einem Umsatzeinbruch um 20-50%. Ich möchte nichts generell ausschließen, aber bin sehr skeptisch bei der Kombination aus hohen Operating Leases und zyklischem Geschäftsmodell.

Bei Unternehmen wie Cheesecake Factory, die stabile Umsätze generieren und nicht sonderlich krisenanfällig sind, bleibe ich weiter gespalten, negative Punkte sind hier eher das kapitalintensive Wachstum und der fehlende Burggraben. Rückblickend bin ich über den raschen Verkauf nicht unglücklich, da ich einen Vorsatz zum neuen Jahr habe: konsequenter werden!

Konsequenter werden bedeutet für mich auf das Investieren bezogen, dass ich bei Fragezeichen nicht mehr investieren möchte. Mir fehlt bei vielen Investmentideen Erfahrung und Wissen, mein Anspruch ist daher eher in “No-brainer“ zu investieren. Deshalb habe ich mein Portfolio auch um einige Positionen bereinigt und mehrere Investitionen nicht durchgeführt, bei denen zu viele Fragezeichen offen waren, auch wenn ich mir nach wie vor einiges von ihnen verspreche (z.B. Cheesecake Factory, Tripadvisor, RyanAir oder Yatra Online). In AOBC und Chipotle würde ich heute nicht mehr investieren. Nicht weil ich nicht an eine große Upside glaube, sondern weil mir bei ersterem der Burggraben fehlt und bei Chipotle das Risiko-/Renditeverhältnis aufgrund des Managements nicht mehr passt. Es sind keine “No-brainer“.

Das ganze Thema Portfolioallokation ist für mich nach wie vor nicht abgeschlossen. Vielleicht setze ich mir selbst ein Regelwerk für Investitionen in Chipotle oder Tripadvisor, beispielsweise, dass alles was kein “No-brainer“ ist maximal 3% meines Depots ausmachen darf. Zum einen diversifiziere ich mein Risiko damit und zum anderen sammle ich weitere Erfahrungen mit verschiedenen Geschäftsmodellen und Investmentcases.

Ich freue mich über Anregungen zu dem Thema (gerne auch per Mail!) und verweise auf zwei inspirierende Beiträge von Geoff Gannon:

https://www.gurufocus.com/news/497168/why-i-only-own-5-stocks-at-a-time

https://www.gurufocus.com/news/461075/why-i-concentrate

Weiterführende Quellen:

https://www.pwc.com/us/en/cfodirect/assets/pdf/in-depth/retail-consumer-new-leasing-standard-us2016-02.pdf

http://people.stern.nyu.edu/adamodar/pdfiles/papers/oplev.pdf

lukas

13 Jan 2018hallo.

folgende gedanken, die mir kurzfristig eingefallen sind:

natürlich geht man mit den verträgen teils längere verplichtungen ein, aber wenn ein unternehmen zu zeiten wie jetzt (teure)immobilien kauft statt zu mieten, hab ich ja das risiko, dass diese immobilie beim nächsten einbruch deutlich an wert verlieren kann und das unternehmen nicht flexibel genug sein kann, sollte es verkaufen müssen. einen gemieteten laden kann ich ev doch einfacher zudrehen.

und das abschreibungspotential bei dieser immobilie wird ja auch nicht wirklich berücksichtigt…und so könnte ich das ja für viele bilanzpositionen überlegen

Schnewittchen

9 Jan 2018Danke, wie immer beeindruckt um neue Aspekte, die ich ich woanders nicht lese.