Heute geht es darum, wie man ETFs bewertet! Viel Spaß!

Wer sich mit ETFs beschäftigt ist in der Regel für automatisierte ETF-Sparpläne. Der Kerngedanke dahinter ist:

- Dass man die Zukunft nicht voraussehen kann und so, durch das monatliche investieren, mal zu hohen und mal zu tiefen Kursen Wertpapiere erwirbt. Der dadurch entstehende Mittelwert bewahrt Investoren vor einem zu hohen Einstandskurs. Das ganze nennt sich Cost-Average-Effekt.

- Dass man sich keine Gedanken machen muss und alles automatisiert abläuft. So entgeht man der Versuchung mit aktivem Handeln die Rendite zu erhöhen und sie dadurch am Ende zu schmälern, weil man emotional handelt.

Ich kann jedem, der sich nicht aktiv mit Aktienmärkten auseinandersetzen möchte nur wärmstens empfehlen, sich ein einfaches ETF-Depot einzurichten. Für diesen Anlegertypus ist es die beste Altersvorsorge, die man treffen kann. Egal was Ihr tut, schließt keine Riester-Rente oder Lebensversicherung ab! Lest lieber 1-2 Bücher über Geldanlage mit Indexfonds und nehmt das Ruder selbst in die Hand. Am Ende werdet ihr auch mit kleinen Beträgen ein Vermögen angehäuft haben, während Versicherungen und Banken euch mit ihren Produkten im besten Fall einen Werterhalt nach Steuern und Inflation, in den meisten Fällen aber eher eine Negativrendite einbringen werden.

Meine Buchempfehlung für diejenigen, die tiefer einsteigen wollen: Souverän investieren von Gerd Kommer! Wer dieses Buch durchgelesen hat, kann selbstständig besser für sein Alter vorsorgen, als es ein Bankberater für ihn kann.

Mir persönlich macht investieren und die Auseinandersetzung mit Finanzprodukten Spaß, daher möchte ich mein finanzielles Schicksal aktiver gestalten und zwar auch mit ETF!

Warum ich (für mich) gegen automatisierte ETF-Sparpläne bin:

Ich brauche im Jahr ungefähr eine neue Jacke, ein paar Schuhe, 5 T-Shirts, 3 Hemden und 3 Pullover. Kaufe ich jeweils zu Beginn einer Saison? Niemals! Ich weiß, dass ich 1-2 Monate nach Saisonstart dieselben Kleidungsstücke um 30-70% reduziert erhalte. Warum soll ich im November einen Mantel für 600€ kaufen, wenn ich schon vorher weiß, dass ich ihn Anfang Januar für 300€ bekomme? Warum sollte ich Hemden für 60€ kaufen, wenn ich weiß, dass Peek & Cloppenburg mindestens 2-4 mal im Jahr Sales durchführt, wo ich sie für 40€ bekomme? Sagen wir, ich gebe im Jahr 1000€ für Kleidung aus. Sagen wir außerdem, ich kann dieselben Kleidungsstücke im Schnitt mit mindestens 25% Rabatt (was konservativ ist) erwerben, nur wenn ich mit einplane, dass ich nicht zu den offiziellen Saisonterminen einkaufen gehe, dann sind es minimum 250€, die ich spare.

Gelingt es mir auch in anderen Bereichen so schlau einzukaufen, zum Beispiel beim Kauf eines Fernsehers, Computers, Handys, Lebensmitteln, Hygieneartikeln… und sagen wir, die Ersparnis liegt hier jährlich bei rund 1000€. Einfach bevor man sich Dinge anschafft einen Preisvergleichsrechner im Internet benutzen oder dem Saturnverkäufer sagen, dass du es bei Amazon günstiger gesehen hast und schon geht er runter auf den Konkurrenzpreis

Insgesamt also 1250€. Das mag wenig klingen, aber ich habe mir abgewöhnt, Geld mit dem Gegenwartswert zu bewerten. Ich schaue, was aus Geld werden kann. Diese 1250€ kann ich jetzt ausgeben, oder sie für mich arbeiten lassen.

Nun rechnen wir 1250€ über 25 Jahre mit 5% Rendite (inflationsbereinigt und vor Steuern) und wir erhalten ca. 4232€. Nun sagen wir, dass wir diesen Betrag jährlich sparen und anlegen. Über 25 Jahre erhalten wir so rund 63.000€. Das ist also ein möglicher Betrag, den ihr in der Mitte eures Lebens nur durch schlaues Einkaufen und ohne Verzicht besitzen könnt. Damit kann man sein Kind auf eine Elite-Uni gehen lassen, ein Haus anzahlen, es weiter für sich arbeiten lassen oder die knapp 2000€ Dividende, die man bei 3% Dividendenrendite jährlich erhält nutzen, um schöne Urlaube zu bezahlen.

Was hätte ich nun von einem Cost-Average-Effekt? Ich weiß, dass zu bestimmten Zeiten die Preise für Kleidung sinken und die für Lebensmittel ähnlich bleiben bzw. sich mit der Inflation bewegen. Das lässt sich nicht direkt auf Aktienmärkte übertragen, allerdings gibt es zum einen in jedem Aktienmarkt jährliche Schwankungen und zum anderen gibt jedes Jahr einzelne Regionen oder Branchen, die hart abgestraft werden. Warum soll ich also Saisonware kaufen, wenn es um Aktien geht? Ich bin ein Schnäppchenjäger!

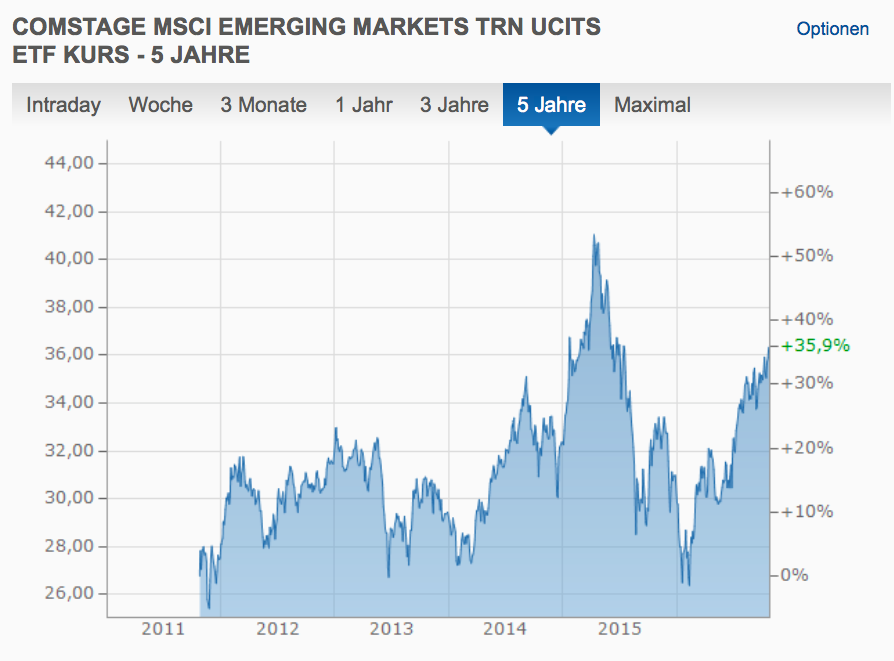

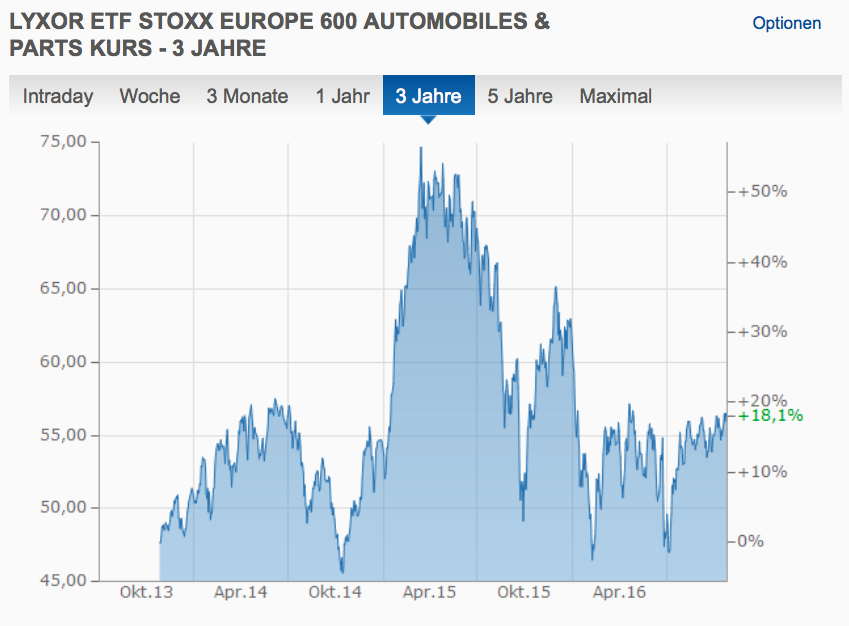

Für mich ist daher klar, dass ich genau so wenig, wie ich im November einen teuren Mantel, oder im Juni 5 neue T-Shirts kaufe, Indexfonds zum Höchstpreis erwerbe. Die Auswahl ist schließlich groß genug. Dieses und letztes Jahr hatten wir beispielsweise Krisen in Russland, China, der Öl-, Pharma- und Auto-Branche, also warum hätte ich in diesem Zeitraum einen ETF auf amerikanische Aktien kaufen sollen? Der S&P 500 ist mit einem KGV von über 25 bewertet, die gleich folgenden ETF gab es für teilweise weit unter 10.

Ich möchte auch im amerikanischen Markt investiert sein, aber eben nicht zu jedem Preis. Ich warte und ich warte gerne auch lange. Damit entgeht mir auch keine Rendite, weil ich in der Wartezeit in andere Einzelaktien, Branchen und Regionen investiere.

Schauen wir uns mal meine Beispiele an:

Wir sehen also, dass es eine Menge Kaufgelegenheiten in den letzten Jahren gab!

Warum ich ETF liebe:

In jedem Szenario, dass die oberen Grafiken illustrieren war ich unsicher. Als der VW-Skandal Thema war, wollte ich nicht in VW investieren. Ich wusste aber auch nicht, was mit Daimler oder BMW geschehen könnte. Als die Ölkrise einsetzte war ich unsicher, welches Ölunternehmen hier die besten Karten hat. Als es mit den Emerging Markets bergab ging dachte ich mir “Hmm eine Menge interessanter Unternehmen zu guten Preisen, aber in diesen Ländern kann jederzeit der Staat ein ganzes Geschäftsmodell zerstören. Wie senke ich dieses Risiko?”. Als das Kapital auf dem Höhepunkt des Ukraine-Konflikts aus Russland abgezogen wurde, war ich unsicher, welche Branchen potenziell wie lange von Sanktionen und protektionistischen Gegenreaktionen betroffen sein könnten. Bei Ländern wie Russland, China oder Brasilien kann man sich sowieso nie sicher sein, dass ein Unternehmen nicht verstaatlicht wird oder politischen Machtspielen zum Opfer fällt. Ehrlicherweise muss man sagen, dass man das auch in Ländern wie Deutschland nicht ausschließen kann, wenn man sich die Auswirkungen politischer Entscheidungen auf Banken oder Energieversorger anschaut (auch ich hatte mal RWE Aktien und es hat verdammt weh getan!).

Die Lösung? Ich streue mit ETF!

Warum soll ich ein einzelnes Pharma-Unternehmen aussuchen, wenn die gesamte Branche gerade abgestraft wurde? Ich nehme einfach alle Firmen in einem Papier, wenn ich nicht genau weiß, für welche ich mich entscheiden soll!

Ein weiterer Vorteil ist, dass solche Phasen meist mindestens mehrere Monate andauern und man bei vielen Depotanbietern mit einem kostenlosen Sparplan zum einen die Ordergebühren spart und zum anderen kostenfrei in mehreren Schritten investieren kann. Hier lohnt sich der Cost-Average-Effekt richtig, weil man ihn auf niedrigen Kursniveaus nutzt und somit kontrolliert in das fallende Messer greift. Natürlich muss man sich bei Aktieninvestments darüber bewusst sein, dass Märkte auch über längere Zeiträume im Minus sein können. 5-10 Jahre Geduld muss man schon aufbringen können. Daher ist der gute Privatanleger auch stets breit aufgestellt und profitiert von den gerade gut laufenden Branchen bzw. streicht in schlechten Jahren die Dividenden ein und lässt sich so bis zu neuen Kursanstiegen vertrösten.

ETF sind für mich DAS Werkzeug zum antizyklischen Investieren! Man umgeht das Risiko, dass sich ein einzelner Wert nicht mehr erholt und man evtl. einen Totalverlust erleidet.

ETF bewerten, aber wie?

Wie finde ich heraus, welche Region oder Branche gerade günstig bewertet ist? Für diese Frage gibt es zwei Möglichkeiten!

- Die Regionen findet ihr perfekt aufbereitet auf http://www.starcapital.de/research/aktienmarktbewertungen, hier könnt ihr Kennzahlen wie das KGV, das Shiller-KGV (!) oder das KBV unter die Lupe nehmen.

- Was die Bewertung von Branchen angeht könnt ihr euch aktuelle Werte meist bei den ETF-Anbietern direkt anschauen, (z.B. hier rechts unten für Pharmawerte oder hier rechts unten für Autowerte. Allerdings wird hier meist nur das KGV und das KBV angegeben) oder alternativ auch hier etwas ausführlicher:http://www.starcapital.de/research/branchenbewertungen

Im Vergleich zu einer Aktienanalyse ist das recht rudimentär, wer es also genauer wissen möchte, kann sich die Mühe machen und zum Beispiel schauen, ob die jeweilige Branche überhaupt profitabel arbeitet. Dazu könnte man beispielsweise die Gesamtkapitalrenditen der Unternehmen recherchieren, die den größten Anteil am ETF-Volumen ausmachen. Bei Regionen sollte man immer auch politische Aspekte im Blick haben und sich des Risikos bewusst sein, wenn man zum Beispiel wie ich einen ETF auf den russischen oder den griechischen Aktienmarkt ins Depot aufnimmt.

Wann genau eine Region oder Branche attraktiv ist, muss jeder selbst beantworten. Ich fand jede von mir vorgestellte Marktphase interessant und werde in Zukunft Artikel veröffentlichen, wenn ich bestimmte ETFs interessant finde und warum.

ETF-Jünger verweisen gerne darauf, dass Market-Timing unmöglich ist. Das mag sein, aber günstig einkaufen kann man schon 🙂

Fazit:

ETF sind eine super Sache, aber ich möchte nicht blind zu beliebig hohen Kursen kaufen, wenn parallel dazu gerade ganze Branchen oder Regionen abgestraft werden und dadurch günstiger bewertet sind.

Ich kaufe, wenn die aktuelle Relation von Kursen und Gewinnen günstig ist, bzw. eine ganze Branche kurzfristig abgestraft wird. Auch hier hat man immer noch ein Risiko, z.B. dass der Ölpreis sich nicht wieder erholt, es ist aber ungleich geringer, als bei einem Investment in Einzelaktien und das Risiko eines Totalverlusts ist quasi nicht existent. Auch ganze Branchen und Regionen können Pleite gehen bzw. sich über Jahrzehnte nicht erholen, insofern sollte man nicht blind zugreifen, nur weil etwas im Preis fällt. Ihr kauft ja auch keine verdorbenen Äpfel, nur weil sie gerade günstig sind oder?

Wer sich nicht mit aktuellen Entwicklungen beschäftigen möchte ist dennoch bestens mit dem automatisierten, passiven Investieren mit ETF-Sparplänen bestens beraten!

Sollte euch der Beitrag gefallen haben, teilt ihn gerne 🙂

Auch über andere Meinungen freue ich mich sehr!

Dies ist keine Anlageempfehlung!

Risikohinweis: Jedes Investment in Aktien ist mit Risiken behaftet. Im schlimmsten Fall droht ein Totalverlust. Engagements in den Reporten vorgestellten Aktien bergen Währungsrisiken. Alle Angaben in den Reporten stammen aus Quellen, die wir für vertrauenswürdig halten. Eine Garantie für die Richtigkeit kann jedoch nicht übernommen werden. Um Risiken abzufedern, sollten Anleger ihr Vermögen deshalb grundsätzlich streuen. Die Artikel in den Reporten stellen keine Aufforderung zum Kauf oder Verkauf eines Wertpapiers dar. Die veröffentlichten Informationen geben die Meinung der Redaktion wieder.

Alle Kursscreenshots sind von www.finanzen.net

Martin B.

7 Nov 2016Ich kann ja beiden Alternativen etwas abgewinnen. Sowohl sturem Sparplan-Füttern als auch Schnäppchenjagd.

Für mich ist die Lösung daher einfach beides zu machen.

Die Sparpläne laufen vor sich hin und wenn mir danach ist oder ich eine Gelegenheit wittere, dann werde ich die auch mal ganz spontan aktiv – so wird es auch nicht langweilig… 😉

JasperQuast

8 Nov 2016Hey Martin,

Besser kann man es nicht machen! Es soll ja schließlich auch Spaß machen 🙂

Der Portfoliomanager

4 Nov 2016Moin,

schöner Artikel, besonders die Analogie zu rabattierten Konsumanschaffungen finde ich originell.

Ich sympathisiere stark mit deinem Ansatz, doch kann ich den meisten Anlegern aus 5 Gründen doch nur das Gegenteil empfehlen: Stetig und stur. Habe gerade heute dazu einen Artikel veröffentlicht:

http://derportfoliomanager.de/5-gruende-gegen-spaetzyklische-sorge/

Ich finde für viele einen Kompromiss gar nicht schlecht: Mit einem Teil dauerhaft investieren, damit man dabei ist. Mit einem anderen Teil Opportunitäten nutzen wie von dir beschrieben.

VG

Dominic

JasperQuast

5 Nov 2016Hey,

Deshalb treffe ich ja auch die Unterscheidung zwischen aktiven, interessierten Anlegern und passiven Investoren, die eher ihre Ruhe haben möchten 🙂

Ich mag die Lösung in Deinem Artikel, würde sie aber persönlich umdrehen und 400€ aktiv investieren 🙂

Wie machst Du es denn selbst?

Der Portfoliomanager

8 Dez 2016Ich selbst mache derzeit 50:50. Investiere einen Tausender monatlich ins Weltportfolio und ein weiterer Tausender wird für Opportunitäten zur Seite gelegt.

Annabella

2 Nov 2016hallo Jasper

ja, ich lebe in der CH, ich kann die Vanguards ganz normal über die Börse hier kaufen, der spread beträgt ungefähr 0.25% für den Vanguard Asien/Pacific ex Japan. Einen kostenfreien Sparplan auf Vanguard gibt es nicht und die Kaufkosten für e-banking sind auch nicht mit deutschen Preisen zu vergleichen, sie sind nämlich teurer.

https://www.vanguard.ch/privateinvestors/individual/investments/en/product.html#/productType=etf

JasperQuast

2 Nov 2016Die Schweiz! Das Land meiner Träume! Das letzte Land in Europa mit Zukunftsaussichten 🙂 Ich versuche meine Freundin schon seit einem Jahr dazu zu bekommen, dass man es in Betracht zieht nach Basel zu ziehen!

Kann man nicht einen deutschen Broker nutzen und den Wohnort mit Schweiz angeben?

Timo

1 Nov 2016Vielleicht sollte man noch erwähnen, dass der ishares Global Healthcare intransparent, und damit steuerlich nachteilig, für den deutschen Anleger ist.

Ansonsten gehe ich ähnlich bei der ETF Auswahl vor : der Markt sollte beim Kauf niedrig bewertet sein und der ETF sollte ohne Kaufgebühren zu erwerben sein. Folgekäufe erfolgen bei Aktien-ETF nach – 20% und bei Anleihen-ETF nach -10%. Im Unterschied zu Einzelaktien scheue ich mich bei ETF nicht, zu verbilligen, da erstens keine Kaufgebühren(ab 500€) anfallen und 2. der ETF breit genug streut um das Totalverlustrisiko zu minimieren.

An den Vanguard ETF gefällt mir nicht, dass sie nicht kostenfrei zu erwerben sind und extreme Spreads haben.

JasperQuast

1 Nov 2016Hey Timo,

der ishares ETF sollte keine Kaufempfehlung darstellen, sondern einfach zeigen, wie sich Healthcare Aktien in diesem Zeitraum entwickelt haben!

Ich selbst habe auch noch keinen Vanguard ETF gesehen, mutmaße aber, dass Annabella das sicher auf dem Schirm hat und evtl. im Ausland lebt, wo die eine oder andere Bank das sicher anbietet 🙂

In allen anderen Punkten kann ich dir nur zustimmen und hoffe, dass du mit Anleihen keine Staatsanleihen meinst 😀

daniel

9 Dez 2016Hallo Timo,

Ich lese oftmals in deutschne Foren von steuernachteilen bei etfs, mir ist aber nicht ganz klar wieso.

Du hast geschrieben, das der Ishares steuernachteilig ist, darf ich fragen wieso?

Bei uns in Österreich werden beispielsweise Thesaurierende Fonds von der Bank automatisch steuerbegünstigt versteuert, allerdings wird, um beim Verkauf keine Doppelsteuerbelastung zu haben, die Anschaffungskosten angepasst – dies erfolgt i.d.R automatisch über den Broker – ist das bei euch in Deutschland nicht so?

danke,

lg daniel

JasperQuast

9 Dez 2016Vielleicht hilft dir das ja: https://www.justetf.com/de/news/etf/steuereinfach-in-etfs-investieren.html 🙂

Daniel

11 Dez 2016Hallo Jasper,

danke für deine Antwort.

Gott sei Dank dürfte dies bei uns in Österreich besser geregelt sein als bei euch, da bei uns die Kaufkosten einfach angepasst werden.

Somit kein problem wenn es ausländische Fonds sind.

Danke für deine Antwort.

Melde- und Nicht-Meldefonds

Bei der Besteuerung von Investmentfonds ist zwischen Meldefonds und Nicht-Meldefonds zu unterscheiden. Meldefonds haben einen steuerlichen Vertreter in Österreich, unabhängig davon, ob diese ausländische oder inländische Fonds sind. Meldefonds müssen die Kapitalertragssteuer (KESt) auf Ausschüttungen und ausschüttungsgleiche Erträge an die Österreichische Kontrollbank (OeKB) melden. Anhand dieser Meldungen, die innerhalb von fünf Monaten (bei inländischen Fonds) bzw. sieben Monaten (ausländische Fonds) nach dem Ende des Fondsgeschäftsjahres zu erfolgen hat, rechnet die inländische depotführende Bank die 25%ige KESt ab. Tatsächliche Ausschüttungen (bei ausschüttenden Fonds) sind zu 100 Prozent steuerpflichtig und werden zum Zeitpunkt der Ausschüttung versteuert.

Steuervorteil bei thesaurierenden Fonds

Bei thesaurierenden Fonds werden die Erträge einbehalten und nicht an die Anteilseigner ausgeschüttet. Steuerrechtlich wird aber so getan, als würden diese einmal jährlich nach Ende des Fondsgeschäftsjahres den Anteilseignern zufließen. Diese Erträge werden deshalb auch “ausschüttungsgleiche Erträge” genannt. Diese werden wie bei ausschüttenden Fonds mit 25 Prozent versteuert. Allerdings werden Substanzgewinne, also Gewinne aus dem Verkauf von Wertpapieren, innerhalb der Fondsgesellschaft nur zu 60 Prozent mit der Wertpapier-KESt in Höhe von 25 Prozent besteuert. Dadurch verringert sich die effektive Steuerbelastung auf 15 Prozent (60 % x 25 %), was sich auf lange Sicht gesehen steuerschonend auswirkt und dadurch die Rendite fördert.

Zusätzlich Kursgewinnssteuer

Beim Verkauf von Fonds (Erwerb nach dem 1.1.2011) fällt auch noch eine Kursgewinnssteuer an. Das heißt, von Gewinnen aus realisierten Kurssteigerungen sind wiederum 25 Prozent an den Fiskus abzuführen. Dabei werden die bereits steuerlich berücksichtigten ausschüttungsgleichen Erträge bei thesaurierenden Fonds dem Kaufkurs hinzugerechnet. So werden also die bis dahin nicht berücksichtigten Anteile (40 Prozent der Substanzgewinne) beim Verkauf der Fondsanteile nachträglich besteuert. Die thesaurierende Variante schneidet aufgrund dieser steuerstundenden Wirkung bis zur Veräußerung in den meisten Fällen profitabler ab.

Annabella

30 Okt 2016Toller blog!

Finde Deine Idee auf diese Art und Weise in ETF’s zu investieren sehr interessant und auch erfolgversprechend, in einzelne Länder werde ich nicht investieren, aber ich habe den Vanguard FTSE Developed Asia/Pacific ex Japan mit einer P/E Ratio von 17.7 zur Zeit, den werde ich jetzt erst einmal favorisieren (wird Deinen Kriterien wohl nicht genügen, geht aber in die richtige Richtung)

JasperQuast

1 Nov 2016Hey Annabella,

ich danke Dir für das Kompliment! Den Vanguard werde ich mir bei Gelegenheit mal genauer anschauen! Er wäre mir wohl tatsächlich etwas zu teuer, aber 17-18 ist noch keine Sünde in meinen Augen 🙂

Petra

30 Okt 2016Super interessant! Danke!