Heute geht es also um Autoaktien und ich möchte mit einem Zitat von Albert Einstein beginnen:

Wie in meiner vorangegangenen Daimler Analyse schon vorweg genommen: Autoaktien bewegen sich meiner Meinung nach in einem unprofitablen Geschäftsfeld. Daher habe ich die Bewertungskennzahlen der führenden Automobilhersteller unter die Lupe genommen, um zu schauen, ob ich vielleicht falsch liege.

Es wird etwas unübersichtlich, daher schlage ich vor, Sie orientieren sich an meinem Schnell-Check!

Der Autoaktien Schnell-Check:

Die Kriterien:

- KGV <16 (Sie soll nicht zu hoch bewertet sein!)

- Eigenkapitalquote >30% (Niedrige Verschuldung ist mir wichtig!)

- Eigenkapitalrendite >15% (Sie soll ihr Geld gewinnbringend anlegen!)

- Umsatzrendite >10% (Das Unternehmen soll Markt-/Preismacht haben!)

- Gesamtkapitalrendite >8% (Wie gewinnbringend arbeitet das gesamte Kapital?)

Schauen wir mal, ob auch nur ein einziges Unternehmen meine Kriterien erfüllt. Einzelne Werte können in Ausnahmefällen auch mal niedriger sein, aber die meisten sollten in der Regel schon erfüllt sein, damit ich investiere, bzw. mich überhaupt mit einem Unternehmen beschäftigen möchte.

Mir geht es darum, einschätzen zu können, wie profitabel die folgenden Autohersteller wirtschaften, daher habe ich die Gewinnentwicklung, Ausschüttungsquote etc. außen vor gelassen. Die meisten Schätzungen gehen für die Mehrheit der Automobilkonzerne mit einem Wachstum von 4-5% aus.

Die Bilanzen:

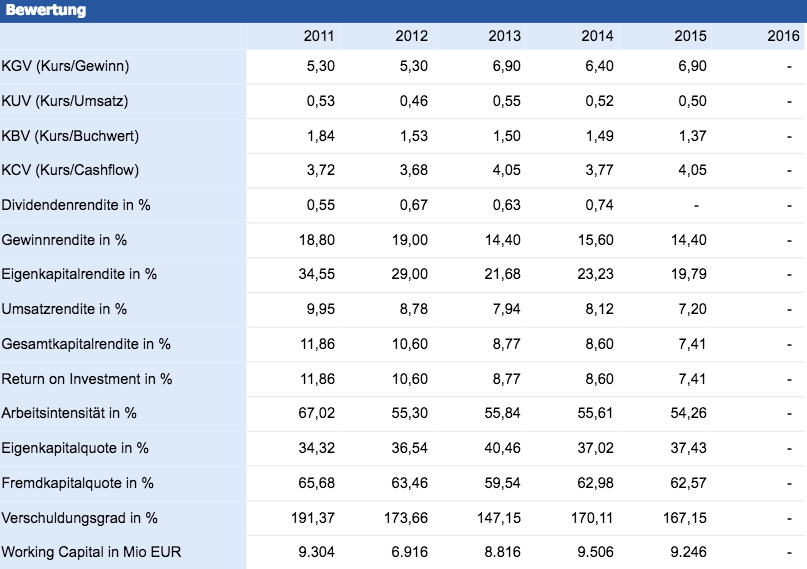

1.Audi

Wenn eine Autoaktie, dann Audi! Sehr schöne Werte! Hier lohnt sich eine tiefergehende Analyse scheinbar. Vor allem, um herauszufinden, inwiefern die Einbindung bei VW einem Aktieninvestment entgegenstehen könnte.

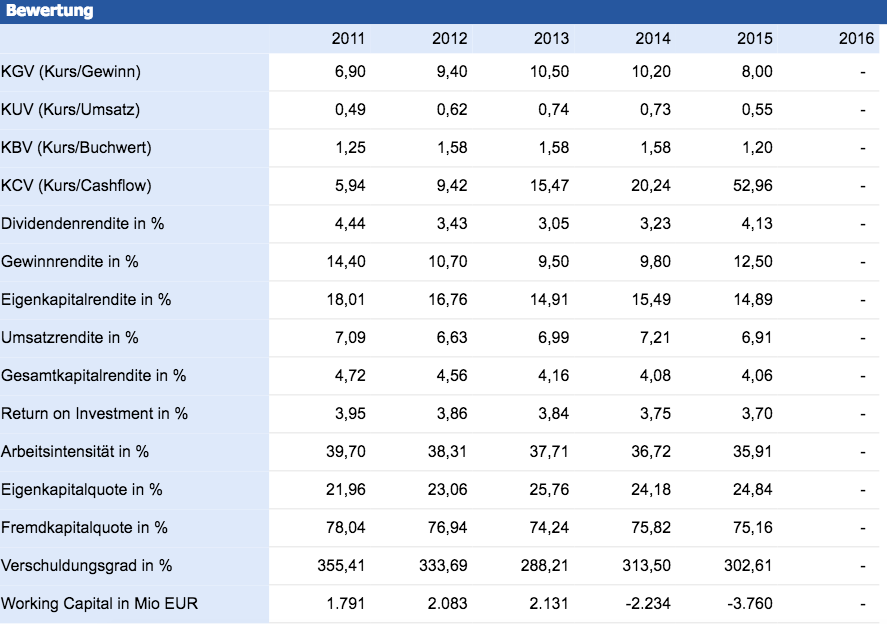

2.BMW

- Eigenkapitalrendite nur durch niedrige Eigenkapitalquote hoch

- Umsatzrendite gerade noch befriedigend

- KGV niedrig

- Dividende hoch

- Mein Urteil: identisch mit der Daimler Aktie!

3.Daimler

- Eine Gesamtkapitalrendite von <4%, das tut weh.

- Für mehr Informationen lesen Sie meine Daimler Analyse: http://jasperquast.de/daimler-aktie/

4.Ford

Sehr schlechte Werte, vollkommen uninteressant.

5.General Motors

Warren Buffet ist investiert, aber das ist wohl der Dividende und dem niedrigen Preis geschuldet. Langfristiges Wachstum ist auch hier nicht in Aussicht. Für langfristig orientierte Privatanleger meiner Meinung nach auch uninteressant.

6.Nissan

- KGV und die Eigenkapitalquote werden gerade so erfüllt

- Alle anderen Kennzahlen schreien: absolut unprofitabel!

7.Toyota

Neben Audi der “beste” Wert, aber auch hier gelten die Gründe wie bei allen anderen.

8.Volkswagen

Kein Kommentar, wohl eher etwas für Zocker, gerade aktuell.

Wie könnte man dennoch sinnvoll in diese Branche investieren?

Da die Auswahl einzelner Titel mit Blick auf die Zukunft kritisch zu beurteilen ist, kann man dieses Risiko mit einem ETF abfedern. Man könnte hier antizyklisch investieren, z.B. mit dem iShares STOXX Europe 600 Automobiles & Parts UCITS ETF (DE).

Nachteil bei diesem Papier ist die Gewichtung von Daimler mit knapp 30% und der Fokus auf Europa. Der US-Markt und Asiatische Wettbewerber fehlen komplett.

Vorteil ist die aktuell günstige Bewertung mit einem KGV von 10 und einem KBV von 1,22.

Für mich persönlich ist das allerdings nichts. Die Dividende betrachte ich aufgrund der meist niedrigen Eigenkapitalquoten der Autobauer als nicht gesichert und nicht gesicherte 3% Dividendenrendite bei einer auch noch unprofitablen Branche wecken einfach nicht mein Interesse. Ich würde evtl. bei einem Sturz und einer Dividende von über 4% eine kleine Position aufbauen.

Übrigens hat Continental als Zulieferer eine höhere Profitabilität, als jeder vorgestellte Automobilhersteller und ich ziehe die Conti-Aktie jeder Autoaktie vor. Es könnte also evtl. sinnvoll sein, sich in diesem Geschäftsfeld umzusehen. Mein Tipp ist jedoch auch hier: meiden!

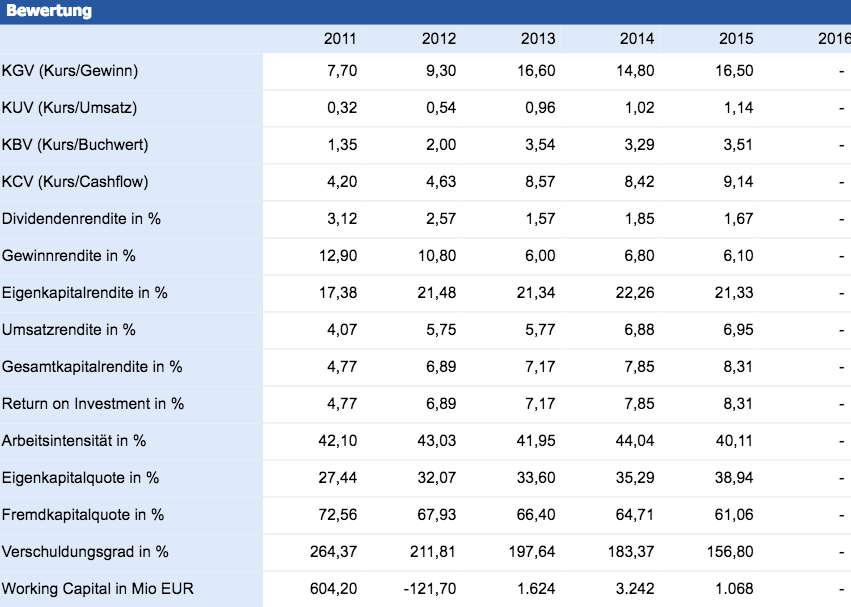

Continental:

Fazit:

Der einzige gute Grund, in die Autobranche zu investieren ist, wenn der Preis der Autoaktie sehr niedrig ist und die Gewinne sicher. Als Cash Cow sind mir allerdings Investments in weniger zyklischen Branchen mit ähnlichen Eigenschaften lieber.

Kein Automobilhersteller außer Audi erfüllt meine Kriterien ansatzweise. Bei einer generellen Krise im Automobilbereich könnte man z.B. bei einem Gesamt-KGV von <10 auf einen ETF setzen um Dividenden einzustreichen oder eben als antizyklisches Investment, aber langfristig sind Autoaktien aufgrund niedriger Profitabilität uninteressant für mich.

Pro:

- Hohe Dividenden, da aufgrund niedriger Wachstumsaussichten die Aktien günstig sind

- Autoaktien können Cash Cows im Portfolio sein

Contra:

- Zukunft schwer prognostizierbar

- Unprofitable Branche

- Wachstum niedrig

- Zyklische Werte, sehr Konjunkturabhängig

- Dividende wegen Konjunktur nicht sicher

Wem jetzt Tesla fehlte, der muss sich etwas vertrösten lassen. Ich liebe das Unternehmen und die Autos, aber aktuell ist es mir ein zu unsicheres Investment. In Zukunft könnte aber auch mal ein Beitrag folgen!

Sollte euch der Beitrag gefallen haben, teilt ihn gerne 🙂

Auch über andere Meinungen freue ich mich sehr!

Dies ist keine Anlageempfehlung!

Risikohinweis: Jedes Investment in Aktien ist mit Risiken behaftet. Im schlimmsten Fall droht ein Totalverlust. Engagements in den Reporten vorgestellten Aktien bergen Währungsrisiken. Alle Angaben in den Reporten stammen aus Quellen, die wir für vertrauenswürdig halten. Eine Garantie für die Richtigkeit kann jedoch nicht übernommen werden. Um Risiken abzufedern, sollten Anleger ihr Vermögen deshalb grundsätzlich streuen. Die Artikel in den Reporten stellen keine Aufforderung zum Kauf oder Verkauf eines Wertpapiers dar. Die veröffentlichten Informationen geben die Meinung der Redaktion wieder.

Alle Bilanzscreenshots sind von www.ariva.de

Pingback: Finanzblogroll - Schulterblick - Finanzartikel KW 42 / 2016

JasperQuast

1 Nov 2016Hey Franziskus,

ich bin auf http://seekingvalue.de/chipotle-mexican-grill-isin-us1696561059/ auf das Unternehmen gestoßen, wir sind also schon zu dritt! Ist für mich untypisch, weil ich eher Blue-Chips zu guten Preisen kaufen möchte, aber bei Chipotle stimmen für mich Unternehmenskennzahlen und Markt und ich mache eine Ausnahme. Das Management enttäuscht mich leider durchgehend, aber das Fundament steht in meinen Augen 🙂

Ich versuche mich so gut es geht von Firmen aus unmarktwirtschaftlichen Ländern wie China fernzuhalten und kaufe hier nur ETF. Die Bilanz ist für mich zu undurchsichtig und ich möchte da keine Zeit reinstecken, tut mir leid!

Danke für die Komplimente, ich habe jetzt auch einen Newsletter, den ich dir natürlich wärmstens ans Herz lege!

Franziskus

1 Nov 2016Hallo Jasper,

interessantes Blog, werde hier sicher öfter lesen!

Nachdem wir beide offensichtlich momentan die einzigen Leute sind, die Chipotle noch was zutrauen (habe für 369 Euro gekauft, also wohl minimal teurer als Du), würde mich hier jetzt deine Meinung zu BYD interessieren. Die habe ich mir vor etwa 2 Wochen ins Depot gelegt, finde das Unternehmen äußerst spannend: http://bydit.com/doce/about/CompanyProfile/