Spätestens seit der Euro-Krise wird lebhaft über unsere Währung diskutiert. Das Geldsystem hat einen unfassbar großen Einfluss auf das Leben der Bevölkerung und mir ist schleierhaft, wieso es zu keinem Zeitpunkt ein Thema öffentlicher Debatten ist. Ökonomen und andere Fachpersonen nehmen staatliche Währungen meist als gottgegeben hin, Journalisten möchten sich mit der trockenen Thematik nicht beschäftigen und den Bürger interessieren solche Themen in der Regeln nicht – “Über Geld spricht man nicht.” – Das ist traurige Realität.

Was ist Geld überhaupt?

Alles kann Geld sein, es muss nur drei Funktionen erfüllen:

- Zahlungsmittelfunktion (Akzeptieren es andere als Zahlungsmittel?)

- Wertaufbewahrungsfunktion (Verfällt der Wert des Zahlungsmittels nicht in absehbarer Zeit?)

- Rechenfunktion (Vergleichsmaßstab für Arbeit, Waren oder Dienstleistungen)

Warum haben Staaten bzw. durch sie eingesetzte Notenbanken das Monopol auf die Landeswährung?

Weil sich daraus Vorteile ergeben, die Politiker niemals aufgeben würden:

- Durch Inflation kann sich der Staat entschulden

- Durch das Drucken von neuem Geld, bzw. Inflation kann der Staat sich auf Kosten der Bevölkerung bereichern

Was ist Inflation überhaupt und wie wirkt sie sich aus?

Wir sind eine Nation von Sparern, unsere Bibel sind Sparbücher und Tagesgeldkonten. Während man mit etwas finanzieller Bildung und gestreuten Aktieninvestments sein Erspartes jedes Jahr um 6-10% anwachsen lässt, verliert man durch die Inflation jedes Jahr ca. 3%, wenn man es auf einem Bankkonto liegen lässt. Inflation entsteht durch die Ausweitung der Geldmenge der jeweiligen Notenbank. Das klingt komplex, ist aber schnell erklärt.

Betrachten wir dafür einen Markt in einer mittelalterliche Stadt. Ich bin ein Schäfer und bringe fünf Schafe auf den Markt. Nach wenigen Minuten bildet sich eine große Traube um meinen Stand, weil 100 Menschen Interesse an einem Schaf haben. Ich gebe nun meine Schafe an diejenigen, die möglichst viel bereit sind dafür zu zahlen. Ich kann mir meine Kunden aussuchen! Sagen wir ein Schaf ist am Ende zwei Gulden wert. Ich freue mich über das gute Geschäft und nehme mir vor, ein Jahr später wieder zum Markt zu pilgern.

Dieses mal habe ich 10 Schafe, aber andere Menschen haben in der Zwischenzeit ebenfalls Schafe gezüchtet, weil sie das gute Geschäft beobachtet haben, das ich letztes Jahr gemacht habe. Dieses mal wollen ebenfalls 100 Bürger ein Schaf, aber es sind 200 Schafe vorhanden. Wie viel ist also ein Schaf wert? Keine zwei Gulden, so viel ist sicher. Es wird schwer, die Schafe überhaupt zu einem guten Preis loszuwerden. Während ich mir die Kunden vorher aussuchen konnte, können die Kunden mich nun herunter handeln, weil es Schafe im Überfluss gibt.

Was hat das Ganze mit Inflation zu tun? Genau so wie die Schafe “entwertet” wurden, wird auch Geld entwertet, wenn man mehr davon hat. Eine Million Euro ist viel Geld, aber eben nicht mehr, wenn jeder eine Million hat. Zentralbanken entwerten das Geld also, indem sie immer neues drucken und schaffen damit Inflation.

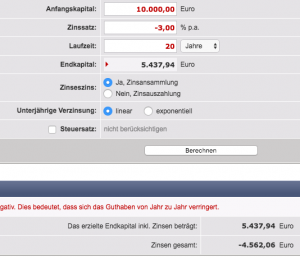

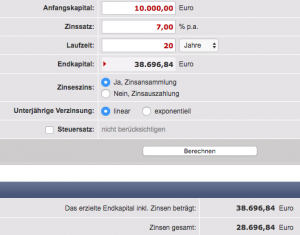

Welche Auswirkungen hat diese Inflation nun auf die Bevölkerung? Um das zu klären, vergleichen wir einmal wie arme Menschen und wie reiche Menschen ihr Geld anlegen. Ein armer Mensch spart sein Geld, die Inflation schlägt also voll zu. Ein reicher Mensch investiert sein Geld und lässt es für sich arbeiten. Ich orientiere mich an der langfristigen Rendite der großen Aktienmärkte, die über 20 Jahre bei rund 7% liegt. Vergleichen wir nun, wie sich eine Ersparnis von 10.000€ in den folgenden 20 Jahren im Wert entwickelt.

Wir sehen, dass sich nach 20 Jahren der Geldwert des Sparers fast halbiert hat. Während aus seinen Ersparnissen real etwa 5.500€ wurden, konnte der Investor aus seinen 10.000€ sagenhafte 38.600€ machen. Man kann also ohne jeden Populismus festhalten, dass Sparer durch den Staat enteignet werden. Man kann die Inflation daher auch als Inflationssteuer bezeichen: https://de.wikipedia.org/wiki/Inflation#Inflationssteuer

Zentralbanken und Politiker, die Geld inflationieren, begünstigen damit Investoren (die Ihr hoffentlich auch zunehmend werdet!) und die Erstempfänger des neu gedruckten Geldes. Banken, der Staat und Großkonzerne können das neu gedruckte Geld nutzen, bevor der Wert der Währung als ganzes sinkt. Sie können die neuen Euros zu alter Kaufkraft investieren und entwerten damit das Geld des normalen Bürgers. Dieser Vorgang nennt sich Cantillon-Effekt:

https://de.wikipedia.org/wiki/Cantillon-Effekt

Der Einfluss des Zinssatzes:

Wenn die EZB den Leitzins auf 0% setzt, dann können sich Geschäftsbanken zu 0% verschulden. Das bedeutet, dass die Bank sich kostenlos Geld leihen kann. In einer normalen Welt kann sich jeder Marktteilnehmer nur entsprechend seines Ausfallrisikos Geld leihen. Ein Beamter aus dem gehobenen Dienst bekommt zum Beispiel einen Kredit für 5% Zinsen, weil bei ihm die Wahrscheinlichkeit, dass er seine Schulden nicht bedienen kann, sehr gering ist. Der gute Verdienst und seine Unkündbarkeit wirken sich positiv auf seinen Zinssatz aus. Ein Callcenter-Mitarbeiter müsste dagegen eher 10% Zinsen zahlen, da er nicht viel verdient und jederzeit gekündigt werden könnte. Der höhere Zinssatz bewahrt ihn allerdings auch davor sich zu verschulden, weil es für ihn unattraktiver ist.

Legt eine Zentralbank nun fest, dass die Bank ein Risiko von 0 hat, in dem sie den Leitzins auf 0% festlegt, setzt sie damit die Naturgesetze menschlichen Lebens außer Kraft. Es wird so getan, als gäbe es kein Risiko. Die Folge ist, dass die Bank höhere Risiken eingeht, weil sie das Geld ja umsonst bekommt. Sie vergeben Kredite zu Zinskonditionen, die sie bei realistischen Leitzinsen niemals vergeben würden.

Das lässt sich auch auf Normalbürger projizieren. Hunderttausende Menschen kaufen sich aktuell Eigentumswohnungen und Häuser, weil die Zinsen niedrig sind. Das bedeutet im Umkehrschluss, dass sie diese nicht erwerben würden, wenn die Zinsen höher wären. Die Zinsen sind allerdings nur so niedrig, weil die EZB so tut, als gäbe es kein Risiko. Doch was passiert, wenn die Zinsen wieder steigen? Die Immobilienblase platzt. Menschen, die sich den Eigenheimkredit mit niedrigen Zinsen leisten konnten, können es sich nichtmehr leisten, wenn die Zinsen höher, bzw. normal sind. Normal heißt, dass eben im Zinssatz eingepreist wird, dass es eben kein Risiko von 0% gibt.

Die wichtigste Frage, wenn man weiß, wozu Zinsen gut sind, nämlich um Risiko abzuwägen und Investitionen zu ermöglichen, ist doch, warum der Staat oder eine Zentralbank so einen Einfluss auf die Zinsen haben sollte. Wieso lässt man sich den Preis für den Geldverleih nicht auf einem freien Markt bilden, ohne Leitzinsen?

Man weiß, dass Preisbestimmungen von Oben katastrophale Folgen haben. So war eine der größten Triebfedern zum deutschen Wirtschaftswunder, dass Ludwig Erhard sich für eine freie Preisbildung einsetzte. Preise sind essenziell für eine funktionierende Wirtschaft, da sie die Grundlage wirtschaftlichen Handelns sind. Ohne Preise gibt es keine zuverlässige Vergleichsmöglichkeit, keine effizienten Knappheitsindikatoren, keine Lenkung der Ressourcen zum Ort ihrer größten Nutzenstiftung usw. https://de.wikipedia.org/wiki/Preis_(Wirtschaft) , www.bpb.de/nachschlagen/lexika/lexikon-der-wirtschaft/20309/preisbildung. Einer der Gründe für den Untergang aller sozialistischen Systeme in Vergangenheit, Gegenwart und Zukunft ist die Unmöglichkeit der Wirtschaftsrechnung im Sozialismus durch fehlende bzw. unkorrekte Preisbildung. Die Grundlage für jede Investition ist die Finanzierung, die auf dem Zins basiert, wird dieser durch Notenbanken manipuliert, können sich keine echten Preise bilden und es kommt zwangsläufig zu Fehlallokationen und Blasen.

Zombie-Unternehmen VS schöpferische Zerstörung

Niedrige Zinsen behindern die schöpferische Zerstörung. Durch die Niedrigzinspolitik der Notenbanken werden unwirtschaftliche Unternehmen künstlich am Leben erhalten. Es braucht ein Platzen von Blasen und Eintreten von Krisen, damit alte Unternehmen verschwinden und neue Unternehmen, die Produktionsfaktoren neu/besser/effizienter kombinieren in den Markt treten. Krisen führen dazu, dass man sich seiner Fehler bewusst wird und sie aufarbeitet. Das Drucken neuen Geldes zögert diesen Prozess nur heraus und behindert Prozesse, die unsere Gesellschaft weiterbringen. Jeder neu gedruckte Euro hält zum Beispiel den Patienten Griechenland in seinem bisherigen Status und senkt damit den Anreiz substanziell etwas an seiner Lebensweise zu ändern. Staaten, Unternehmen und Menschen verhalten sich was das angeht sehr ähnlich. Werden sie von außen gestützt, ändern sie sich nicht. Habe ich jemanden, der stets verschuldet ist und erlasse ihm seine Schulden bzw. leihe ihm immer mehr Geld, wird er sein Verhalten wohl kaum ändern. Auf einem freien Markt bekäme Griechenland keine Kredite mehr, wenn es sich nicht von Grund auf ändert. Es wäre gezwungen auf eigenen Beinen zu stehen. Wie soll es zu Erneuerung kommen, wenn man den Status-quo finanziert? Die Frage ist auch, wer das Ganze finanziert. Geld kann immer nur von denen genommen werden, die auch etwas tun bzw. anbieten, was andere Menschen haben möchten. Man schröpft also stets jene, die etwas für die Allgemeinheit tun, um unproduktive Kräfte zu unterstützen. Es braucht nicht viel, um zu erkennen, dass somit stets Anreize zerstört werden, die dazu führen, dass möglichst jeder etwas für seine Mitmenschen tut. Egoismus führt zu Altruismus.

Zentralbanken sind eine kommunistische Idee:

http://www.wiwo.de/politik/europa/denkfabrik-karl-marx-haette-freude-an-der-ezb/8213744.html

Was spricht gegen ein staatliches Geldmonopol?

- Grundlegende Frage: Kann ein Monopol, das auf Zwang basiert, also keine echten Anreize hat Kunden zufrieden zu stellen, funktionieren? Das widerspricht der Kernthese unserer westlichen Welt, dass sich Waren und Dienstleistungen im Wettbewerb bewähren müssen und die, die die Bedürfnisse der Menschen schlecht befriedigen eben ausscheiden.

- Staaten benutzen die Inflation um ihre Schulden “abzubauen”, dies geht zu Lasten der Sparer.

- Niemand, der die Wahl hätte, würde staatliches Geld nutzen, da dieses weniger Wert wird. Es würde sich auf einem freien Markt Geld durchsetzen, das seinen Wert behält oder im Wert steigt. Ob das dann eher Gold oder Bit-Coins sind, kann keine übergeordnete Instanz besser entscheiden, als die Verbraucher selbst.

- Es ist zu verführerisch für den Staat Geld zu drucken, um die Wirtschaft anzukurbeln. Der Nobelpreisträger August von Hayek sieht genau das als Hauptursache für “Booms & Busts”.

- Ein so mächtiges Instrument, wie die Macht über das Geld, darf nicht in der Hand weniger Menschen liegen. Die beste Kontrolle gewährleistet die Wahl der Bürger. So wie wir mit unserer Wahl welches Handy wir nutzen, welchen Fernseher wir kaufen oder welche Qualität von Werkzeugen wir bevorzugen, Unternehmen signalisieren was sie produzieren müssen, genauso wird die Entscheidung jedes Individuums auch die Entwicklung des besten Geldes ermöglichen.

- Der Staat sollte niemanden zwingen nur ein bestimmtes Handy oder Auto zu benutzen, er weiß nicht, was für jeden einzelnen am Besten ist und kommt in einen Interessenkonflikt, wenn er die Macht hat, das Geld zu entwerten, um zur Machtsicherung Geschenke zu verteilen oder Kriege zu finanzieren.

- Ein Monopol auf Geld, das auf Zwang basiert, kann unmöglich moralisch gerechtfertigt sein.

Was ist die Lösung?

Lasst das Geld frei! Soll sich das beste Geld durchsetzen bzw. die besten Gelder. So wie es bestimmt zehn führende Autohersteller gibt, kann es auch zehn führende Geldproduzenten geben. Das ist auch nicht schwer durchzusetzen, schließlich kann ich mit meiner EC-Karte auch in Polen an der Kasse bezahlen und mein Euro-Guthaben wird zum Tageskurs in Zloty umgerechnet. Genau so könnte man mit jedem beliebigen Geld zahlen, beispielsweise mit Bit-Coin, Dollar, Schweizer Franken und goldgedeckten Zahlencodes. Ein besseres System kann es meiner Meinung nach nicht geben. Diese Lösung ist allerdings nicht besonders realistisch, da der Staat wohl kaum sein größtes Machtinstrument aus der Hand gibt. Er kann sich selbst Geld drucken und entschulden, welcher Politiker beschränkt seine eigene Macht so stark?

Was wäre eine weniger radikale Lösung, die realistischer ist?

Der Staat könnte die Mindestreservepflicht der Banken auf 100% erhöhen. Das ist immer noch extrem radikal, aber ich betrachte es als möglich und vermittelbar.

Mindestreservesätze liegen in unseren heutigen Systemen meist zwischen 1 und 3%. Das bedeutet, eine Bank muss von 100€ die sie verleiht, nur 1-3€ auch wirklich besitzen (bzw. sich von der EZB leihen). Der Rest entsteht sozusagen aus dem Nichts. Je niedriger der Mindestreservesatz, desto stärker kann die Geldmenge ausgeweitet werden, was Entwertung, also Inflationierung des Geldes bedeutet. Extrem hohe Mindestreservesätze beschränken die Geldmenge, was daher auch anzustreben ist.

Die Folge wäre, dass Banken nur Geld verleihen können, das sie vorher auch verdient haben oder von der Zentralbank leihen. Sie können nicht selbst neues Geld erschaffen. Aus Finanzgeschäften, Kontogebühren, Dispozinsen, Zentralbankkrediten etc. würde die Bank ihre Kreditvergabe finanzieren. Banken wären bei 100% Mindestreserve also in erster Linie das, wofür sie entwickelt wurden, “Lagerstätten” für unser Geld. Allein der Staat bzw. eine im besten Fall unabhängige Zentralbank wäre in der Lage Geld zu drucken. Das ist immernoch ein Monopol, jedoch ist eine einigermaßen unabhängige vierte Gewalt im Staat besser in der Lage gesamtwirtschaftlichen Problemlagen zu begegnen. Es wäre zumindest eine bessere Kontrolle der Geldmenge gewährleistet.

Die Schöpfung von Geld aus dem Nichts und die damit einhergehende Verzerrung von Preisen wäre eingeschränkt, der Bürger würde weniger stark enteignet und die Beteiligung an Angriffskriegen für Staaten wirtschaftlich fast unmöglich, weil die Zentralbank dafür in kürzester Zeit extrem inflationieren müsste.

Ein Geldsystem das nicht funktioniert, sollte reformiert oder neu gestaltet und nicht sinnlos am Leben erhalten werden. Wird die Geldschöpfung durch Geschäftsbanken weiter genutzt, um die Wirtschaft zu manipulieren, also durch billiges Geld Menschen zu Entscheidungen zu verleiten, die sie unter normalen Bedingungen niemals treffen würden, steht die nächste Blase vor der Haustür.

Man kann einwenden, dass es nach der Umstellung zu einer extrem erschwerten Kreditvergabe und damit zu einer Krise kommen würde. Die Zinsen würden stark steigen, weil Geld nicht einfach geschaffen wird. Das ist korrekt, aber die Einführung eines solchen Schritts wäre wohl auch nur IN einer Krise möglich. Es ist ein schwerer Schritt, den abhängigen Patienten von der Droge des günstigen Kredits zu befreien, doch ist es eine Illusion, das ein System, in dem das Geld durch Entwertung den produktiven Kräften entzogen wird, damit es für alle, also vor allem auch unproduktive Wettbewerber, “günstiger” zu beschaffen ist, einem Vollgeld-System überlegen ist. Kurzfristige Schmerzen stehen einer langfristig gesunden Entwicklung gegenüber. Außerdem kann der Staat ja immer noch inflationieren, nur wäre dieser Vorgang sehr viel überschaubarer. Die Einstellung der deutschen Bundesbank in der Vergangenheit macht dieses System für mich, für Deutschland sehr interessant. Ein stabiles Vollgeld-System würde ich sofort dem jetzigen vorziehen.

Dennoch wünsche ich mir, dass eines Tages die Menschen, wie früher mit dem Hanf, rufen werden: “Gebt das Geld frei!”

Das Wissen um die besprochenen Prozesse wird sich hoffentlich verbreiten. Ich hoffe dieser Artikel wird einen Teil dazu beitragen. Morgen geht es dann wieder um Aktien!